Наш опыт

Здесь собраны наши консультации для клиентов по реальным бизнес-кейсам. Расскажем, как этот процесс устроен.

Как мы собираем кейсы

Когда у нашего клиента появляется какая-то проблема или возникает конкретная потребность, он связывается с нами. Мы тут же подключаемся и начинаем активно работать над решением вопроса. По мере того как подобных запросов от клиентов становится больше (обычно после пяти), эксперты Фирммейкер анализируют накопленную информацию, делают выводы и готовят статью для общего доступа. Это позволяет другим клиентам воспользоваться уже готовыми решениями.

После публикации материала мы продолжаем следить за тем, чтобы информация оставалась актуальной. Если появляются новые данные или изменения, мы обновляем статью. Кроме того, такие материалы помогают нам быстрее реагировать на аналогичные запросы в будущем, так как у нас уже есть готовые рекомендации и примеры решений.

Случается, что компания-работодатель не выплачивают заработную плату своим сотрудникам своевременно. Это может быть связано с ухудшением финансового состояния организации, а может и по личным мотивам руководства. Чем сулит данный проступок работодателю? Об этом и пойдет речь в данной статье.

При официальном трудоустройстве нового сотрудника работодатель должен позаботиться о соблюдении всех необходимых условий. В соответствии с законодательством Российской Федерации, если сотрудник официально числится в организации по трудовому или гражданско-правовому договору, а сведений по нему в внебюджетный фонд СФР не поступает – это сулит проблемы для работодателя. Поэтому при оформлении на работу необходимо наличие у сотрудника СНИЛС.

Пришло время платить налоги, а денег у компании нет. Что делать? Конечно, можно не заплатить, но тогда придется столкнуться с санкциями и штрафами. Не слишком радостная перспектива. Поэтому на законных основаниях лучше перенести дату перечисления денежных средств в бюджет. При определенных обстоятельствах практически любая организация может претендовать на отсрочку или рассрочку налогового платежа и взносов. Речь пойдет об отсрочке для организаций.

При осуществлении международных перевозок товаров, если они выполняются российской организацией, применяется ставка НДС 0%. Это правило действует для всех видов транспорта, включая автомобильный, железнодорожный, морской и воздушный транспорт. Однако для подтверждения права на нулевую ставку необходимо предоставить пакет документов, подтверждающих факт осуществления международной перевозки. Расскажем подробнее.

Вопрос: Наша компания - микропредприятие. Несколько вопросов:

- Нам требуется составлять Положение о премировании?

- Правда ли, что сотрудника нельзя полностью депремировать?

Микропредприятия вправе отказаться от локальных нормативных актов с 1.01.2017

Начиная с 1 января 2017 года в силу вступил Федеральный закон №348-ФЗ от 03.07.2016г., который внес изменения в Трудовой кодекс РФ. ТК РФ пополнился двумя новыми статьями 309.1 и 309.2. Данные изменения касаются субъектов малого предпринимательства, признанных микропредприятиями (ССЧ от 1 до 15 человек, выручка до 120 млн. рублей). Такие предприятия (ИП) теперь вправе полностью или частично отказаться от использования локальных нормативных актов.

Речь идет об актах, содержащих нормы трудового права, принимаемые работодателем в установленном порядке и в пределах своей компетенции. Из них необязательными для микропредприятий стали:

- Положение об оплате труда;

- Положение о премировании сотрудников;

- Правила внутреннего трудового распорядка;

- Правила внутреннего трудового распорядка;

- Положение об аттестации;

- График сменности и другие.

Вместо этих документов работодатель-микропредприятие должен включить в трудовые договоры с работниками соответствующие условия о трудовом распорядке, оплате труда, премировании и др. Тогда трудовые договоры следует заключать на основе типовой формы трудового договора для микропредприятия.

По общему правилу предприниматели, работающие без указанных выше кадровых документов, при проверке будут оштрафованы (ч. 1 ст. 5.27 КоАП РФ):

- ИП на сумму от 1 000 до 5 000 рублей,

- а юридические лица - от 30 000 до 50 000 рублей.

Но если микропредприятие довело до сведения работника его основные права и обязанности, систему оплаты и режим труда путем включения этих положений в договор, то его штрафовать не должны (решение Московского городского суда от 30.06.2017 по делу N 7-8284/2017).

В соответствии с законом, если предприятие (ИП) потеряло статус «малого» (будет исключено из реестра СМП), необходимо не позднее четырех месяцев с даты исключения из реестра возобновить утверждение и применение локальных нормативных актов. После утраты статуса микропредприятия нет необходимости перезаключать договоры, заключенные по типовой форме.

Конституционный суд запретил серьезно уменьшать или совсем не платить премию работнику, который нарушает трудовую дисциплину и не выполняет свои обязанности с 15.06.23

КС РФ рассмотрел в заседании без проведения слушания дело о проверке конституционности части второй статьи 135 и части первой статьи 193 ТК РФ. Поводом к рассмотрению дела явилась жалоба гражданки Е.В. Царегородской. Основанием к рассмотрению дела явилась обнаружившаяся неопределенность в вопросе о том, соответствуют ли Конституции Российской Федерации оспариваемые заявительницей законоположения.

КС установил (постановление 32-П от 15.06.23), что работник, который выполнил требования к количеству и качеству труда и соответствовал условиям для получения выплат по системе оплаты труда, заслуживает справедливой оплаты за свой труд. Если работодатель лишает работника выплат, входящих в зарплату, без проведения оценки выполнения установленных требований, это нарушает право на бездискриминационную оплату труда и справедливую зарплату.

Снижение размера премий или лишение их выплаты работнику, который не полностью выполнил условия получения (например, соблюдение трудовой дисциплины), не нарушает право на справедливую оплату труда. Однако, дисциплинарное нарушение работника оказывает негативное влияние на результаты его труда только в период совершения нарушения.

Судьи отметили, что премиальные и стимулирующие выплаты составляют значительную часть заработной платы работника в современных условиях в России. Даже малозначительное дисциплинарное нарушение, за которое работник получает дисциплинарное взыскание, позволяет работодателю лишить работника существенной части заработной платы на весь период взыскания, часто на год. При этом действующее законодательство не предусматривает условий и ограничений для снижения размера регулярных премиальных выплат, входящих в систему оплаты труда (например, ежемесячные или ежеквартальные премии, вознаграждения за результаты работы в течение года) или их полного лишения при дисциплинарном нарушении работника.

Если работник участвует в дополнительной деятельности (например, платные медицинские услуги), то он имеет право на дополнительные выплаты. В случае участия в такой деятельности при существующем дисциплинарном взыскании, работник вносит свой вклад в достижение результатов и не должен быть лишен специальных выплат на весь срок взыскания.

Учитывая вышеизложенное, Конституционный Суд Российской Федерации признал несоответствующей Конституции РФ часть 2 статьи 135 Трудового кодекса Российской Федерации, так как она позволяет уменьшать размер заработной платы работника с дисциплинарным взысканием без учета объективных критериев, таких как количество и качество выполненного труда.

В связи с этим законодатель обязан внести изменения в часть 2 статьи 135 Трудового кодекса РФ. До внесения изменений, дисциплинарное взыскание работнику за невыполнение или ненадлежащее выполнение его трудовых обязанностей не может быть основанием для:

- лишения этого сотрудника на весь срок действия дисциплинарного взыскания входящих в состав его заработной платы стимулирующих выплат (например, ежемесячной или ежеквартальной премии, вознаграждения по итогам работы за год) или произвольного снижения размера этих выплат;

- неначисления этому сотруднику выплат, право на которые обусловлено его участием в отдельных видах деятельности или достижением определенных результатов труда (экономических показателей).

После внесения изменений, применение дисциплинарных взысканий к сотруднику за неисполнение или ненадлежащее исполнение трудовых обязанностей не может быть основанием для:

- лишения сотрудника на весь период действия дисциплинарного взыскания стимулирующих выплат, входящих в состав его заработной платы (например, ежемесячной или ежеквартальной премии, вознаграждения по итогам работы за год), или произвольного снижения размера этих выплат;

- отказа от выплат, которые зависят от участия сотрудника в определенных видах деятельности или от достижения определенных результатов труда (экономических показателей).

Мы считаем, что внутренние документы создают четкие и понятные правила внутри организации. Так, упорядоченная система премирования работников позволяет планировать фонд оплаты труда и снижать издержки. Выплата премии стимулирует трудовую активность работников, достижение ими высоких результатов. Чем лучше документированы показатели и условия премирования и их выполнение работником, тем легче работодателю аргументировать решения о назначении и выплате премии в отношении каждого работника и тем сильнее будет его позиция в споре с работником, в том числе и при его увольнении. Кроме того, такой документ увеличивает шансы работодателя выиграть в споре с налоговой инспекцией о правомерности отнесения на расходы выплаченных премий. Налоговые органы, как правило, консервативно относятся к отнесению на расходы любых дополнительных льгот, которые работодатель выплачивает или предоставляет работнику в натуре, если они прямо не предусмотрены Налоговым кодексом и Трудовым кодексом РФ.

Фирммейкер, ноябрь 2016 (следим за актуальностью)

Валерия Булавкина (Яренкова)

При использовании материала ссылка обязательна

Напомним, суточные для поездок в командировки составляют (п. 3 ст. 217 НК РФ):

- по России – 700 рублей в день;

- обычные загранкомандировки – 2 500 рублей в день;

- командировки на территории, нуждающейся в обеспечении жизнедеятельности населения и восстановлении объектов инфраструктуры - суточныев размере 8 480 рублей за каждый день. Работодатель вправе выплачивать безотчетные суммы в целях возмещения дополнительных расходов, связанных с такими командировками (Указ Президента № 752 от 17.10.2022, постановление Правительства № 1915 от 28.10.2022).

С 2017 года страховые взносы перешли под контроль налоговых органов. Правила начисления этих взносов теперь содержит посвященная им отдельная глава НК РФ (см. отдельную статью "Страховые взносы передали в ФСС"). До 2017 года размеры суточных не ограничивались, страховые взносы не уплачивались. Теперь же п. 2 ст. 422 НК РФ содержит отсылку к ограничениям, в пределах которых взносы на суточные можно не начислять.

Превышение пределов суточных приводит к начислению страховых взносов

С 2017 года по 2022 год на суточные свыше норм начисляли страховые взносы в ПФР (пенсионное страхование, ФФОМС) и в ФСС – взносы на случай временной нетрудоспособности и в связи с материнством.

С 2023 года на суточные свыше данных норм нужно будет начислять страховые взносы в СФР по единому тарифу 30%.

Обращаем Ваше внимание, что на взносы в ФСС на случай производственного травматизма и профессиональных заболеваний новые правила не распространяются. Поэтому дополнительных взносов по «травматизму» не будет, как и прежде нужно будет начислять только на ту часть суточных, которая превысит лимит суммы указанной в коллективном договоре или локальном акте.

Пример начисления страховых вносов с суточных, превысивших нормы

5 и 6 марта 2023 года руководитель ООО «Свет» (г. Смоленск) находился в командировке в РБ г. Минск. Суточные за 2 дня составили 12 000 рублей.

Не облагаются страховыми взносами – 5000 рублей (2 500 руб. * 2 дня загранкомандировка). Суточные свыше нормы составляют 7 000 рублей (12 000 – 5000).

Поэтому с 7 000 рублей необходимо начислить страховые взносы по единому тарифу:

Дебет 44 – Кредит 69.09 – 7000*30% = 2100р. (взносы по единому тарифу за превышение лимита суточных).

Фирммейкер, декабрь 2016 (обновляется ежегодно)

Анастасия Чижова (Конатова)

При использовании материала ссылка обязательна

Организации на общем режиме налогообложения чаще всего не хотят покупать товар у безНДСных упрощенцев по причине – отсутствие входного НДС, который можно было бы принять к вычету и уменьшить свой НДС, подлежащий к уплате в бюджет. Чтобы не потерять покупателя, упрощенцы могут пойти на встречу общережимнику и выставить ему счет-фактуру с выделенным НДС. Но прежде чем принять такое решение, советуем изучить алгоритм действий, которые необходимо будет выполнить организации на УСН, ранее работавшей без НДС, и рассмотреть возможные риски такого решения.

Основные правила, как организации на УСН, у которой нет обязанности платить НДС по НК РФ, выставить счет-фактуру с НДС:

- Заключить Договор поставки с указанием цены с НДС ;

- Оформить Счет-фактуру с выделенной суммой НДС. Если предположить, что покупатель выделил НДС в платежном поручении, а поставщик-упрощенец при этом не выставил счет-фактуру, то говорить об уплате налога не придется;

- Не принимать к вычету входной НДС по товарам (работам, услугам), продаваемым с налогом (выставленная счет-фактура и обязанность уплатить НДС в бюджет автоматически не делает упрощенца плательщиком НДС (общережимником), поэтому право на вычет входного НДС по приобретаемым товарам не возникает);

- Сформировать книгу продаж. В ней необходимо будет зарегистрировать счет-фактуру с НДС, книгу покупок заполнять не нужно;

- Перечислить в бюджет НДС, предъявленный покупателю в счет-фактурах (оплату нужно провести не позднее 25-го числа месяца, следующего за кварталом, в котором была выставлена счет-фактура с НДС. Положительный момент – если упрощенец не перечислит НДС вовремя в бюджет, то обязанности по уплате штрафа и пени за опоздание не возникнет, так как упрощенец статуса налогоплательщик не имеет);

- Сформировать и предоставить декларацию по НДС в ИФНС, её будут проверять;

- Принять решение о включении/не включении в доходы сумму НДС, полученную от покупателя. Спорный вопрос: контролирующие органы настаивают на включении НДС в доходы, так как главой 26.2 НК РФ не предусмотрено уменьшение доходов на сумму НДС, уплаченную в бюджет по счет-фактурам, выставленным покупателям, однако, ВАС РФ в своем Постановлении сказал об обратном и нижестоящие суды впоследствие приходили к такому же выводу.

Говоря о последствиях, они в первую очередь будут для покупателя-общережимника. Своё право на вычет по НДС, выставленного от поставщика на УСН, возможно, им придется отстаивать в вышестоящих органов. Для упрощенца последствия – это возникновения обязанности по уплате НДС в бюджет и сдачи декларации. Какие-либо другие более серьезные последствия в виде налоговых и судебных споров могут возникнуть, если Вы решите не включать НДС в доходы или, например, уплаченный НДС в бюджет учтете в расходах, при расчете налога по УСН. Оцените все возможности, риски, последствия и примите решение – стоит ли выставлять счет-фактуру с НДС, если ваша компания на упрощенном режиме налогообложения.

Фирммейкер, май 2017 (следим за актуальностью)

Анна Шешенина (Лукша)

При использовании материала ссылка на статью обязательна

В Росстат необходимо сдавать статистическую отчетность, которая включает данные о деятельности организации, таких как численность сотрудников, выручка, затраты, производство продукции и другие показатели. Отчетность может различаться в зависимости от вида деятельности компании, ее размера и организационно-правовой формы. Сроки подачи отчетности разные - некоторые отчеты нужно подавать ежемесячно, ежеквартально или ежегодно. Расскажем подробнее.

Налоговая шлет требования представить отчет КИК, что это?

С каких сумм платить страховые взносы

Страховые взносы рассчитываются с суммы всех выплат физическому лицу, такие образом выплаты являются базой для исчисления страховых взносов.

Лимиты для исчисления страховых взносов

Если начисленные с начала года выплаты (нарастающим итогом) не превышают определенный размер, то страхователи должны исчислить и уплатить страховые взносы во внебюджетные фонды. Предельная величина базы для начисления страховых взносов утверждена в соответствии со статьей 421 НК РФ. Об их размерах ниже.

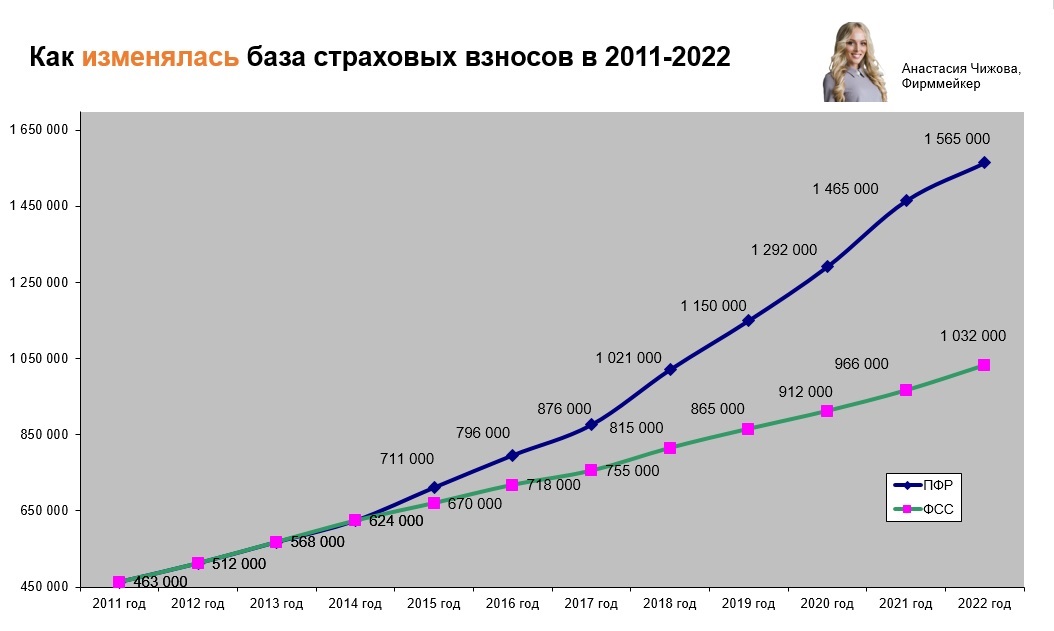

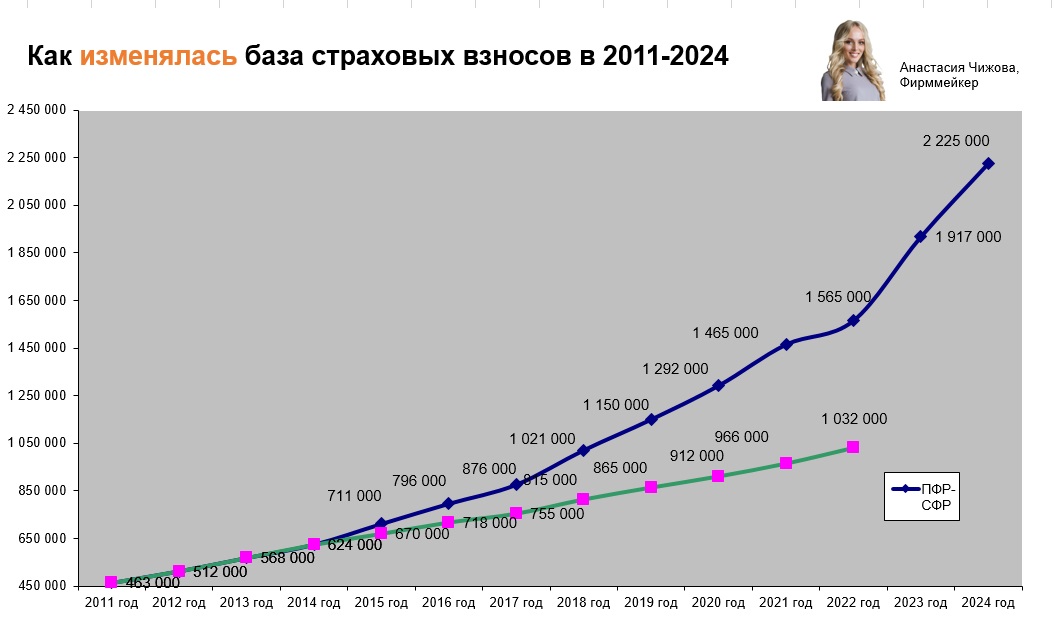

База для расчета страховых взносов

Предельная база до 2015 года была единой для всех страховых взносов. Каждый год предельная сумма выплат и вознаграждений индексировалась, что позволяло устанавливать предельную величину базы для начисления страховых взносов в соответствии с текущей экономической ситуацией. База страховых взносов 2011–2022 годах изменялась следующим образом:

| Год | ПФР | ФСС | ФМС |

| 2011 | 463 000 | 463 000 | не уст |

| 2012 | 512 000 | 512 000 | не уст |

| 2013 | 568 000 | 568 000 | не уст |

| 2014 | 624 000 | 624 000 | не уст |

| 2015 | 711 000 | 670 000 | не уст |

| 2016 | 796 000 | 718 000 | не уст |

| 2017 | 876 000 | 755 000 | не уст |

| 2018 | 1 021 000 | 815 000 | не уст |

| 2019 | 1 150 000 | 865 000 | не уст |

| 2020 | 1 292 000 | 912 000 | не уст |

| 2021 | 1 465 000 | 966 000 | не уст |

| 2022 | 1 565 000 | 1 032 000 | не уст |

| Ставки | 22% (сверх лимита 10%) | 2,9% (сверх лимита-взносы не уплачиваются) | 5,1% |

А с 1 января 2023 г. базу для всех страховых взносов опять сделали единой (Постановление Правительства РФ от 25.11.2022 N 2143).

| Год | СФР |

| 2023 год | 1 917 000 |

| 2024 год | 2 225 000 |

| 2025 год | 2 759 000 |

| 2026 год | 2 979 000 |

| Ставка | 30% (сверх лимита 15,1%) |

Пример расчета страховых взносов в 2024 году

Ежемесячный доход сотрудника, облагаемый страховыми взносами – 200 000 руб. Соответственно, его годовой доход превышает установленные лимиты и равен 2 400 000 руб. (200 000 х 12 мес.). Рассчитаем страховые взносы за год с учетом предельных лимитов 2024 года.

Единый тариф страховых взносов в СФР:

2 225 000 руб х 30% = 667 500 руб. взносы с сумм в пределах лимита.

(2 400 000 руб – 2 225 000 руб) х 15,1% = 26 425 руб. взносы с дохода, превышающего лимит в 2024г.

Итого в СФР необходимо уплатить: 667 500 руб. + 26 425 руб. = 693 925 руб

Пример расчета страховых взносов в 2025 году

Ежемесячный доход сотрудника, облагаемый страховыми взносами – 250 000 руб. Соответственно, его годовой доход превышает установленные лимиты и равен 3 000 000 руб. (250 000 х 12 мес.). Рассчитаем страховые взносы за год с учетом предельных лимитов 2025 года.

Единый тариф страховых взносов в СФР:

2 759 000 руб х 30% = 827 700 руб. взносы с сумм в пределах лимита.

(3 000 000 руб – 2 759 000 руб) х 15,1% = 36 391 руб. взносы с дохода, превышающего лимит в 2025г.

Итого в СФР необходимо уплатить: 827 700 руб. + 36 391 руб. = 864 091 руб.

Пример расчета страховых взносов в 2026 году

Ежемесячный доход сотрудника, облагаемый страховыми взносами – 250 000 руб. Соответственно, его годовой доход превышает установленные лимиты и равен 3 000 000 руб. (250 000 х 12 мес.). Рассчитаем страховые взносы за год с учетом предельных лимитов 2026 года.

Единый тариф страховых взносов в СФР:

2 979 000 руб х 30% = 893 700 руб. взносы с сумм в пределах лимита.

(3 000 000 руб – 2 979 000 руб) х 15,1% = 3 171 руб. взносы с дохода, превышающего лимит в 2026г.

Итого в СФР необходимо уплатить: 893 700 руб. + 3 171 руб. = 896 871 руб.

Пониженные тарифы страховых взносов для МСП

Организации и ИП, которые попали в реестр предприятий МСП, могут применять пониженные тарифы страховых взносов.

Размер страховых взносов в 2024 году для СМП составляет 15% с выплат сверх МРОТ (ст. 427 НК). С зарплаты в пределах МРОТ придется платить 30% (стандартный тариф). Для того, чтобы применять льготные тарифы необходимо только, чтобы организация или ИП были в реестре субъектов малого и среднего предпринимательства. Право на льготу не зависит от вида деятельности и ОКВЭД, и перейти на нее по заявлению так же невозможно. С 2025 года размер страховых взносов для СМП составит 15% с выплат сверх 1,5 МРОТ и 30% с величины 1,5 МРОТ..

| Уровень дохода за месяц | СФР |

| Не превышает размер МРОТ | 30% (если лимит базы не превышен); |

| 15,1% (лимит базы превышен) | |

| Превышает размер МРОТ | 15% (с разницы сумм оклада и уст. МРОТ) |

Фирммейкер, ноябрь 2016 (следим за актуальностью)

Анастасия Чижова (Конатова)

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter