Упрощенка (УСН): что это и для кого

Содержание

- Что такое налоговая упрощенка

- Кто может использовать УСН в 2025 году

- Виды деятельности на УСН

- Ставки и налоговая база УСН

- Какие налоги уплачивают ООО и ИП на УСН

- Нужно ли вести бухгалтерский учет ООО на УСН

- Налоговая отчетность и уплата налога на УСН

- Как перейти на УСН и обратно

- Изменения по УСН с 2025 года: уплата НДС, отмена повышенных ставок, изменены пороги

Российским законодательством для организаций малого бизнеса предусмотрена возможность применения специальных режимов (спецрежим). Спецрежим – это возможность платить пониженные налоги и упростить учет. Изменения в НК разделили упрощенку до 2025 года и после. Разбираемся.

1. Что такое налоговая упрощенка

Упрощённая система налогообложения (УСН) - специальный налоговый режим, направленный на снижение налоговой нагрузки на субъекты малого бизнеса, а также облегчение и упрощение ведения налогового учёта и бухгалтерского учёта. УСН введена Федеральным законом от 24.07.2002 N 104-ФЗ. Условия применения УСН, объект налогообложения, ставки и сроки уплаты содержатся в главе 26.2 части 2 НК РФ. Налог так и называется - налог, уплачиваемый в связи с примененением упрощенной системы налогообложения. Звучит не так коротко, как НДС, поэтому чаще можно услышать "налог УСН", далее будем использовать эту аббревиатуру.

2. Кто может использовать УСН в 2025 году

Нужно соблюсти несколько условий:

2.1. Налогоплательщик (организация и ИП) должен соответствовать критериям (ст. 346.12 НК РФ):

- численность сотрудников – до 130 человек*

- выручка от реализации товаров (работ, услуг) за год – до 450 млн. руб*

- Среднегодовая остаточная стоимость основных фондов – до 200 млн. руб

- Доля участия юридических лиц в уставном капитале Общества – до 25%

2.2 Налогоплательщик не должен быть указан в пункте 3 ст. 346.12 НК РФ. Речь идет о банках, страховщиках, ломбардах и т.д.

3. Виды деятельности на УСН

УСН (упрощенная система налогообложения) подходит для многих видов деятельности. Вот несколько примеров:

- Торговля: продажа товаров через интернет, магазины или рынки;

- Услуги: парикмахерские, салоны красоты, автосервисы, клининговые услуги и др;

- Производство: изготовление мебели, одежды, продуктов питания и др;

- IT-сфера: разработка ПО, создание сайтов, хостинг, реклама и продвижение в интернете;

- Сельское хозяйство: животноводство, растениеводство, молочное производство.

Чтобы ответить конкретно, подходит ли ваш вид деятельности для использования УСН и какую ставку при этом использовать, нужно смотреть закон УСН для конкретного региона. Ставки разные, условия использования разные. В целом, практически при любом виде деятельности или их комбинации налогоплательщик имеет право использовать УСН, кроме случаев, которые будут рассмотрены далее в материале.

4. Ставки и налоговая база УСН

Для определения налоговой базы существует два предусмотренных налоговым законодательством метода (ст. 346.20 НК РФ):

- Облагаются доходы. К расчету принимаются все поступления в пользу налогоплательщика, за исключением доходов перечисленных в ст. 346.15 НК РФ (их немного, но все же они есть). Далее эта сумма умножается на налоговую ставку и получаем сумму налога к уплате. Ставка налога, установленная федеральным законодательством 6%. Законами субъектов Российской Федерации могут быть установлены налоговые ставки в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков;

- Облагаются доходы, уменьшенные на величину расходов. При этом методе доходы определяются аналогично вышеописанному пункту. Расходы четко определены налоговым кодексом. ТО ЕСТЬ НЕ ВСЕ РАСХОДЫ МОЖНО УЧЕСТЬ ПРИ ДАННОМ НАЛОГООБЛОЖЕНИИ. Но список достаточно большой и включает практически все расходы, которые могут быть связаны с предпринимательской деятельностью. Из доходов вычитаем расходы, умножаем на ставку налога и получаем сумму налога к уплате. Важно: при этом методе полученную сумму годового налога нужно сравнить с минимальным налогом. Минимальный налог – это 1% от суммы налогооблагаемых ДОХОДОВ на прошедший год. Если сумма рассчитанного Вами налога получилась больше минимального, то все в порядке – можно его оплатить. Если превалирует минимальный налог, то уплатить в бюджет придется именно его. Внимание, налог уплачивается на другой код бюджетной классификации. Ставка установленная федеральным за законодательством – 15%. Законами субъектов Российской Федерации могут быть установлены налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

4.1. Что могут менять регионы по УСН

Условия применения упрощенки в регионах могут отличаться:

- Регионы могут уменьшать налоговые ставки. Вместо 6 % в регионе могут установить ставки от 1 % до 6 % для УСН «Доходы» и от 5 % до 15 %, если применяется УСН «Доходы минус расходы». Пониженные ставки могут применяться всеми упрощенцами, а могут действовать только для отдельных категорий налогоплательщиков. При соблюдении установленных условий применить пониженную ставку может и организация и ИП. Где понизили ставки по УСН список;

- Регионы могут вводить налоговые каникулы. Регион может установить на 2 (два) налоговых периода (два календарных года) нулевую ставку налога для вновь зарегистрированных предпринимателей, если их виды деятельности относятся к производственной, социальной или научной сфере. Перечень видов деятельности (по кодам ОКВЭД, для бытовых услуг — кодам ОКВЭД и / или ОКПД2) в регионах определяют самостоятельно. Нулевую ставку 0% вправе применять только ИП, организации ею воспользоваться не могут. О налоговых каникулах подробнее;

- Регионы могут вводить свои ставки и ограничения. Например, ввести ограничения, что применять дифференцированные ставки УСН могут те налогоплательщики, которые обеспечивают выплату среднемесячной заработной платы работникам в течение налогового периода в размере не ниже минимального размера оплаты труда. К примеру, посмотрим на закон об УСН в Смоленской области на 2025 год. Здесь установлены ставки для УСН ДИР 5, 7, 8, 10, 15% и привязаны они к МРОТ.

4.2. Как ведут учет доходов и расходов на УСН

Учет доходов и расходов производится кассовым методом, в момент фактического поступления или списания денежных средств. Если Вы заключили контракт на определенные обязательства, но не успели оплатить их до закрытия налогового периода (до конца года), то учесть их в составе расходов – увы, не получиться – только в следующем году.

Cписок расходов на УСН ограничен (ст. 346.16 НК РФ). Взять на расходы можно затраты на:

- покупку сырья и материалов;

- покупку основных средств и нематериальных активов;

- ремонт основных средств;

- аренду имущества;

- проценты по кредитам и займам;

- оплату труда наемных работников,

- страховые платежи за них, командировки;

- содержание служебного транспорта;

- бухгалтерские услуги и т.д.

Если в этом списке не указаны ваши расходы, их нельзя вычесть из доходов. Некоторые пункты сформулированы неточно, не всегда ясно, как их использовать. Нужно знать, что расходы должны быть:

- Экономически обоснованы, т.е. связаны с извлечением прибыли;

- Документально подтверждены (ст. 252 НК РФ);

- Должны быть оплачены и получены (ст.346.17 НК РФ).

Кому нужно подробнее - Порядок учета расходов на УСН. сточник: https://firmmaker.ru/blog/rashodus/

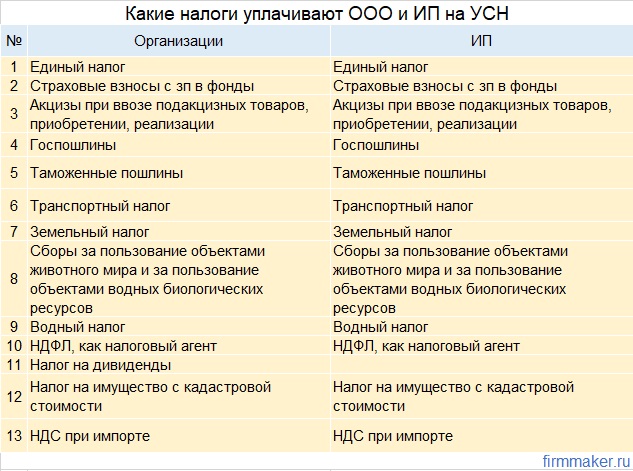

5. Какие налоги уплачивают ООО и ИП на УСН

Уплата налога при УСН освобождает организацию:

- от НДС с реализации,

- налога на прибыль,

- налога на имущество с балансовой стоимости.

НДС придется заплатить при импорте и в ряде других случаев. Все остальные налоги, включая НДФЛ, организации платят как обычно.

Организации и ИП на УСН должны платить такие налоги (ст. 346.11 НК РФ):

- Налог при УСН с объекта "доходы" либо "доходы минус расходы";

- НДС по отдельным операциям;

- Налог на прибыль с отдельных доходов, а также в том случае, когда организация является налоговым агентом;

- Акцизы, если есть операции с подакцизными товарами, которые не связаны с их производством. Если организация производит такие товары, то она не вправе применять УСН (ст. 346.12 НК РФ);

- НДФЛ в качестве налогового агента с выплат работникам и другим физлицам;

- Водный налог, если фирма по лицензии пользуется водными объектами (п. 1 ст. 333.8 НК РФ);

- НДПИ, если она является пользователем общераспространенных полезных ископаемых. Если организация добывает и реализует иные полезные ископаемые, то она не вправе применять УСН;

- Налог на имущество, если есть недвижимость, которая облагается по кадастровой стоимости;

- Страховые взносы компании на спецрежиме платят те же, что и организации на ОСН.

6. Нужно ли вести бухгалтерский учет ООО на УСН

С 2013 года организации, находящиеся на УСН, обязали вести бухгалтерский учет и сдавать отчетность. Не такую сложную, как на ОСН, и 1 раз за год. Неопределенность, бывшая ранее, исчезла. Все организации на УСН обязаны вести бухгалтерский учет.

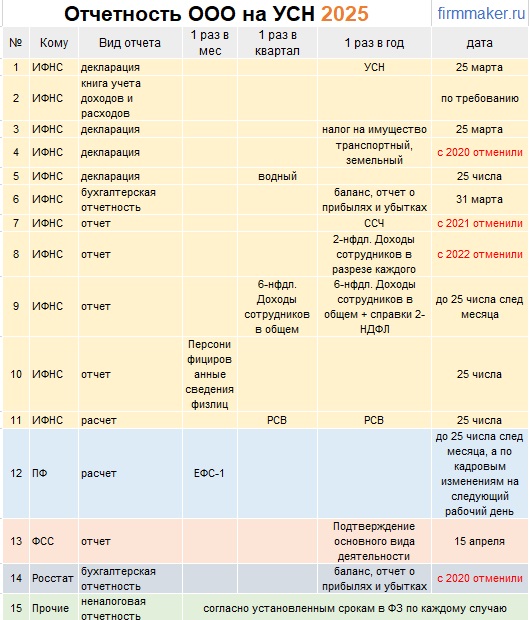

7. Налоговая отчетность и уплата налога на УСН

Объясним простыми словами. Для начала нужно понять, что существует отчетный период (квартал, полугодие, 9 мес) и налоговый период. Чтобы уплатить налог, его нужно рассчитать. Поэтому налогоплательщик готовит налоговую отчетность по налогу, на основании которой в срок уплачивает рассчитанную сумму. Виды налогов и отчетности для ООО на УСН мы привели в таблице. ИП на УСН сдает практически то же самое, только отличаются незначительно формы.

Налоговая декларация по УСН предоставляется по месту нахождения организации или месту жительства индивидуального предпринимателя. Организации подают декларацию УСН - не позднее 25 марта года, следующего за истекшим налоговым периодом, а индивидуальные предприниматели - не позднее 25 апреля года, следующего за истекшим налоговым периодом. В эти же сроки производится уплата годового УСН. Уплата квартального налога УСН производится ежеквартально авансовыми платежами - не позднее 28 числа месяца, следующего за отчётным периодом (кварталом, полугодием, 9 месяцами).

8. Как перейти на УСН и обратно

Существует два варианта перейти на УСН:

- Переход на УСН одновременно с регистрацией ИП, организации. Для этого нужно подать уведомление одновременно с документами на регистрацию в течение 30 дней;

- Переход на УСН с иных режимов налогообложения. Переход на УСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 31 декабря (п. 1 ст. 346.13 НК РФ).

Подробно в в статье - Переход на УСН и обратно

9. Изменения по УСН с 2025 года: уплата НДС, отмена повышенных ставок, изменены пороги

Предпринимателям, которые работают на упрощенной системе налогообложения (УСН) и планируют остаться на этом режиме после 2025 года, необходимо принять во внимание новые налоговые правила (ФЗ от 12 июля 2024 года № 176-ФЗ).

Согласно данному закону, начиная с 2025 года организации и индивидуальные предприниматели, использующие УСН, будут обязаны платить налог на добавленную стоимость (НДС). По замыслу это изменение направлено на создание равных условий для всех субъектов предпринимательства и предотвращение использования схем дробления бизнеса, позволяющих избегать уплаты косвенных налогов. Налогоплательщики на УСН должны заранее подготовиться к новым условиям работы и учесть эти изменения в своих бизнес-планах.

| № | Что меняется | Как было | Как стало |

| 1 | Базовые условия доходов | Организация имеет право перейти на УСН, если по итогам 9 (девяти) месяцев того года, в котором организация подаёт уведомление о переходе на УСН, доходы, определяемые в соответствии со ст. 248 НК РФ, не превысили 112,5 млн рублей. | Организация имеет право перейти на УСН, если по итогам 9 (девяти) месяцев того года, в котором организация подаёт уведомление о переходе на УСН, сумма всех доходов, учитываемая при определении налоговой базы по налогу на прибыль организаций (без учёта доходов в виде положительной курсовой разницы, предусмотренных пунктом 11 части второй статьи 250 НК РФ, и доходов в виде субсидий, признаваемых в порядке, установленном п. 4.1 ст. 271 НК РФ, при безвозмездной передаче в государственную и (или) муниципальную собственность имущества (имущественных прав), не превысила 337,5 млн рублей. |

| 2 | Средняя численность работников | 100 человек | 130 человек |

| 3 | Порог доходов | 200 млн рублей | 450 млн рублей |

| 4 | Остаточная стоимость основных средств | 150 млн рублей | 200 млн рублей |

| 5 | Повышенные ставки | 4 ставки: 6 % и повышенная 8%(Доходы), 15 % и повышенная 20% (Доходы минус расходы). Повышенные ставки применяются, если: доходы, рассчитанные с начала года, превысили 150 млн рублей, но не превысили 200 млн рублей. Лимиты индексируются на коэффициент-дефлятор. Средняя численность работников превысила 100 человек, но осталась в пределах 130 человек. | Повышенные ставки отменяются. Останутся только две базовые ставки: 6% и 15%. |

| 6 | Уплата НДС | Освобождены от уплаты НДС | Компании будут платить НДС в случае, если прибыль превысит 60 млн рублей в год. Предусмотрена альтернатива: платить НДС по обычным ставкам или платить НДС по льготным ставкам в размерах 5% (при доходах от 60 до 250 млн рублей в год) и 7% (при доходах от 250 до 450 млн рублей в год.) |

9.1. Про ставки НДС на УСН с 2025 года

Одним из ключевых вопросов для предпринимателей является отмена освобождения от уплаты НДС.

С 2025 года все организации и ИП на УСН должны будут платить НДС.

Освобождение предоставляется упрощенцам:

- если доходы за предшествующий налоговый период не превысили 60 (шестьдесят) миллионов рублей;

- если компания вновь создана.

Уплатить НДС придётся, даже если действует освобождение от его уплаты, если налогоплательщик:

- выставил счёт-фактуру с выделенной суммой НДС, в том числе по полученному авансу;

- является налоговым агентом по НДС;

- ввёз товары на территорию РФ;

- участник, ведущий общие дела в инвестиционном или простом товариществе;

- является доверительным управляющим;

- является концессионером.

Для получения освобождения от НДС никаких дополнительных действий предпринимать не требуется – оно автоматически действует при соблюдении вышеуказанных условий.

Всем остальным придется платить НДС по общим или пониженным ставкам:

- 5% для тех, чья сумма доходов не превышает 250 (двести пятьдесят) миллионов рублей;

- 7% для тех, чей доход составляет до 450 (четыреста пятьдесят) миллионов рублей.

Условия НДС на УСН:

- Если налогоплательщик исчисляет и уплачивает НДС по пониженным ставкам, он не может использовать налоговые вычеты по этому налогу;

- Если организация или ИП не применяют пониженные ставки НДС, то они рассчитывают налог по общеустановленным ставкам и могут применять налоговые вычеты в обычном порядке;

- Если применять пониженные ставки 5% и 7%, нельзя отказаться от них в течение 12 последовательно идущих кварталов, за исключением случая, когда утрачиваете право на эти ставки.

9.2. Про сроки уплаты НДС на УСН с 2025 года

Организации (ИП) на УСН, которые не применяют освобождение от НДС, уплачивают этот налог в общем порядке. Как правило, НДС нужно уплачивать равными долями в течение трех месяцев, следующих за истекшим кварталом. Срок - не позднее 28-го числа каждого месяца. Налог уплачивается посредством перечисления ЕНП.

Если применяете освобождение от НДС, но должны уплатить его, так как выставили счет-фактуру с выделенной суммой налога, внесите его одним платежом не позднее 28-го числа месяца, следующего за отчетным кварталом.

При ввозе товаров на территорию РФ сумма НДС уплачивается в особом порядке.

Если не уплатить НДС в установленный срок, это может повлечь штраф и начисление пени.

9.3. Про декларации НДС на УСН с 2025 года

Нужно сдавать декларацию по НДС организации на УСН за периоды 2025 г. и позднее в следующих случаях:

- организация не подпадает под освобождение от НДС;

- организация не освобождена от НДС и при этом совершает операции, освобожденные от налога по ст. 149 НК РФ;

- орагнизация освобождена от НДС, но совершает операции, при которых НДС платить нужно.

Не нужно сдавать декларацию по НДС организации на УСН, если она освобождена от НДС и не совершала операций, по которым налог нужно уплатить.

Срок подачи декларации по НДС в инспекцию - не позднее 25-го числа месяца, который следует за истекшим кварталом.

За непредставление декларации по НДС в срок вас могут оштрафовать. Если опоздать с подачей декларации более чем на 20 рабочих дней, инспекция может приостановить операции по счетам в банке, по счету цифрового рубля и переводы электронных денег.

Источник: https://firmmaker.ru/blog/usn-perehodФирммейкер, 2013 (обновляется ежегодно)

Дина Ермакова

При использовании материала ссылка на статью обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter