Налоговый стандарт - что это и как работает

Содержание

Налоговая служба забирает себе новые функции, развивает все большее количество сервисов и стремится упорядочить свое взаимодействие с налогоплательщиками. Этой цели служит регламент и стандарты. Поговорим о них детальнее.

История налоговой стандартизации

Начнем с двух цитат известных людей.

Генри Форд, промышленный деятель из США, однажды сказал:

«Если вы понимаете «стандарт» как лучшее из достигнутого на сегодняшний день и завтра это лучшее нужно будет внедрять в практику, вы на верном пути. Но если вы понимаете стандарт как ограничение, прогресс остановится».

Масааки Имаи, основатель концепции непрерывного совершенствования из Японии, утверждал:

«Невозможно заниматься совершенствованием процесса, пока он не стандартизирован».

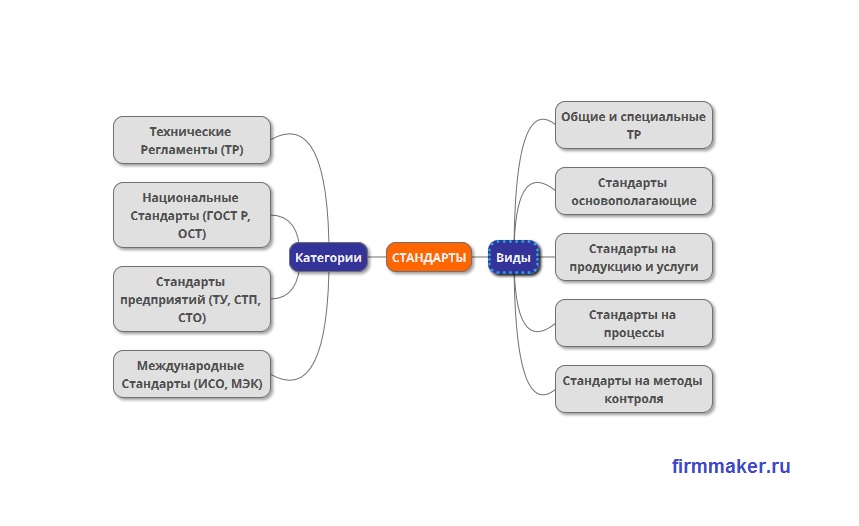

Исходя из этого, стандарт – это нечто хорошее, способствующее прогрессу и совершенствованию. В широком смысле слова стандарт (от англ. standard – норма, образец) – это образец, эталон, модель, принимаемые за исходные для сопоставления с ними других подобных объектов. В современном общепринятом понимании – это нормативный документ, устанавливающий требования к определенным объектам. Он утверждается компетентной организацией и призван навести максимальный порядок в определенной сфере деятельности.

Корни стандартизации в России уходят к XVI веку в эпоху правления Ивана Грозного, когда были введены калибры для измерения пушечных ядер; а также к началу XVIII века в эпоху правления Петра I, когда была введена проверка качества экспортируемого сырья. Интенсивное развитие стандартизации началось в 20-х годах прошлого века с организации Комитета по стандартизации при Совете Труда и Обороны, являвшегося предком Госстандарта СССР, Госстандарта России и ныне действующего Росстандарта.

На сегодняшний день к документам по стандартизации относятся:

1. национальные стандарты (самые известные – ГОСТ);

2. общероссийские классификаторы (ОК);

3. стандарты организаций, в том числе технические условия (ТУ);

4. своды правил (например, СанПиН);

5. стандарты в отношении гособоронзаказа, гостайны и в связи с использованием атомной энергии;

6. международные стандарты (ISO и т.п.).

Стимулами к налоговой стандартизации после принятия Налогового кодекса стали Бюджетные послания Президента РФ Федеральному собранию:

- в июне 2002 года: «Следует сделать налоговый учет максимально удобным как для налогоплательщиков, так и для налоговых органов»;

- в июле 2004 года: «В 2004 - 2005 годах предстоит в основном завершить налоговую реформу. Налоговая система должна обеспечивать финансирование бюджетных потребностей, быть при этом необременительной для субъектов экономики и не препятствовать повышению их конкурентоспособности и росту деловой активности. Работу налоговых инспекций следует оценивать по таким показателям, как строгое выполнение требований налогового законодательства, качество работы с налогоплательщиками. Необходимо приступить к разработке и применению на практике стандартов деятельности налоговых инспекций, в том числе учитывающих временные издержки налогоплательщиков на сдачу налоговой отчетности».

В первоначальной редакции Налогового кодекса с 1999 года налоговым органам передавались полномочия разрабатывать и утверждать формы налоговых деклараций. Впоследствии реализация полномочий по данному направлению закрепилась исключительно на федеральном уровне, однако единые требования отсутствовали вплоть до конца 2002 года, когда МНС России издало приказ, призванный навести порядок при оформлении деклараций. Подобное нововведение задало верное направление, поскольку помогало налогоплательщикам быстрее и качественнее заполнять декларации и снижало налоговый произвол при их приеме. Положительная тенденция после начала применения приказа способствовала как развитию самого порядка оформления документов, так и расширению понимания единых требований. Новые приказы ФНС России от 2008 и 2010 годов распространили регламент и единые требования не только на декларации, но и на другие соответствующие документы, в том числе представляемые в электронном виде. Кроме того, до настоящего времени существовали ГОСТы, устанавливающие общие требования к оформлению документов без учета налоговой специфики.

Первым налоговым стандартом стал Единый стандарт обслуживания налогоплательщиков, утвержденный приказом ФНС России в сентябре 2005 года и впоследствии переиздававшийся в 2007, 2008, 2010 годах. Он был призван усовершенствовать организацию взаимодействия налоговых органов и налогоплательщиков и содержал таблицу с перечнем налоговых услуг, сроками их реализации, формой представления, ссылкой на нормативные правовые акты. Поскольку данная таблица не могла долго носить громкое наименование «стандарт», в 2016 году она была отменена в связи с систематизацией технологических процессов ФНС России.

Дополнительными стимулами к стандартизации стали:

- создание в 2014 году Управления стандартов и международного сотрудничества в структуре ФНС России, уполномоченного разрабатывать и внедрять системы налоговых стандартов;

- принятие в 2015 году Федерального закона «О стандартизации в Российской Федерации».

Естественным развитием стал Приказ ФНС России «Об утверждении стандарта форм документов»Приказ ФНС России «Об утверждении стандарта форм документов», представляющий интерес для всех участников налоговых взаимоотношений.

Чем регулируется налоговый стандарт

- ФЗ О стандартизации;

- Стандарт налоговых документов;

- Административный регламент ФНС по предоставлению гос.услуги по информированию о налогах;

- Правила подготовки нормативных актов;

- Классификатор налоговых документов.

Стандарты разработки, оформления, заполнения налоговых форм

Упоминаемый выше Стандарт вводит единые налоговые формы, разделен на 4 части:

- сами формы;

- как их заполнять;

- как осуществить замену старых формы на новые;

- формы, отправляемые по почте. Им посвящен целый стандарт.

Налоговый Стандарт форм документов

Вид форм. Учитывает требования ГОСТов, устанавливает единый вид форм. Например, документ должен использовать традиционный формата листа А4, четко определены размеры полей, вариант шрифта - Time New Roman или Arial, размер шрифта 10 или 11, вид полужирный, межстрочный интервал - одинарный. На оборотной стороне печать не предусматривается, а на печать выводиться в книжной или альбомной ориентации на офисных принтерах. Допустимая величина шрифта должна позволять удобно читать документ, размеры строк позволяют помещать в них все необходимые сведения.

Реквизиты форм. Каждый реквизит формы документа должен иметь наименование. Наименование формы документа, ее разделов и подразделов указываются с прописной буквы и располагаются по центру страницы. Наименования реквизитов, обозначения терминов и единиц измерения должны соответствовать наименованиям и обозначениям реквизитов, терминов и единиц измерения, принятым в общероссийских классификаторах технико-экономической информации. Реквизиты формы документа должны размещаться в трех зонах каждого листа формы: заголовочной, содержательной и заверяющей. Форма документа может содержать несколько листов. При этом первый лист формы документа может являться ее титульным листом.

Удобно! В правом верхнем углу заголовочной формы документа (кроме машиноориентированных форм документов) проставляется указание на утверждающий данную форму нормативный правовой акт.

Каждому листу формы документа присваивается уникальный штриховой код. В заверяющей зоне листа первого (титульного) листа формы документа размещаются сведения, необходимые для придания юридической силы документу, а именно:

а) раздел подтверждения достоверности и полноты сведений, указанных в документе;

б) раздел для заполнения работником налогового органа;

в) дата составления документа и личная подпись лица, подтверждающего достоверность и полноту представленных в документе сведений.

Налоговый Стандарт заполнения форм документов

Порядок заполнения форм привязан к Правилам подготовки нормативных правовых актов (постановление Правительства Российской Федерации от 13.08.1997 № 1009). К слову, правила устаналивают, что наименование печатается полужирным шрифтом по центру страницы с прописной буквы. После наименования точка не ставится. Порядок заполнения оформляется в виде пунктов, которые нумеруются арабскими цифрами с точкой и заголовков не имеют. При наличии приложений к порядку заполнения каждое приложение располагается с нового листа.

Особенно удобно! Порядок заполнения не смешивается с порядком представления документов. Предусматривается порядок проставления отметок о приеме документа в налоговой, что является важным для налогоплательщика в случае необходимости подтверждения представления.

Если в Порядке заполнения используются аббревиатуры необходимо удостовериться, что при первом использовании в тексте термина, имеющего аббревиатуру, указано его полное расшифрованное наименование, аббревиатура приведена в круглых скобках, следующих за наименованием, а далее по тексту использована только аббревиатура.

Удобно! Не допускается сокращение слов.

Порядок заполнения может содержать примеры заполнения, которые располагаются после слова "Например,". Примеров заполнения одного поля, строки или графы не может быть больше двух. Порядок заполнения может содержать образцы заполнения. При использовании специальных знаков ("", N, и т.д.) необходимо использовать единообразное написание таких знаков.

Порядок заполнения должен содержать указания на:

- цвет чернил (синего или черного цвета);

- буквы (заглавные печатные);

- количество полей для каждого показателя;

- формат указания даты;

- формат написания дроби или процентов;

- формат написания стоимостных показателей, например в полных рублях, а значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

- порядок вывода на печать - не допускается двусторонняя печать документа;

- невозможность исправления ошибок любым способом;

- недопущение скрепления листов, приводящее к порче бумажного носителя учету;

- порядок проставления прочерков в незаполненных знакоместах;

- порядок нумерации страниц, например для первой страницы "001"; для десятой страницы, соответственно, "010".

Указание адресов при оформлении документов также регламентировано как в части формы, так и в части структуры и обозначений, что позволит избежать разночтений.

Налоговый Стандарт разработки форм документов

Разработка форм документов, осуществляемая Федеральной налоговой службой, теперь подчинена стандарту, который применяется, в том числе, при вводе форм в действие или внесении изменений в уже действующие формы, используемые в рамках реализации полномочий налоговых органов. Это позволит налогоплательщикам своевременно получать актуальные формы. Ведь некоторые из них неоднократно сталкивались с тем, что налоговая не принимает старую форму, а новая еще отсутствует в любом виде.

Четко определены правила разработки

Сами формы документов подчиняются уже упоминаемым Правилам подготовки нормативных правовых актов (постановление Правительства Российской Федерации от 13.08.1997 N 1009).

Сроки разработки (изменения), ввода в действие форм документов должны соответствовать срокам, установленным в планах-графиках подготовки нормативных правовых актов.

Формы появляются и изменяются в определенных случаях:

а) в связи с изменением законодательства Российской Федерации;

б) в связи с изменением технологий (в том числе технологий обработки документов), применяемых в ФНС России;

в) по результатам анализа требований референтных групп и иных потребителей результатов деятельности ФНС России, в том числе по результатам мероприятий, проведенных в отношении референтных групп;

г) по результатам анализа предложений работников ФНС России, ее территориальных органов;

д) по результатам аудита деятельности ФНС России.

Процесс разработки налоговой формы

1 этап. Подразделение-методолог размещает заявку в специализированном разделе сайта службы технической поддержки, а к ней приложения:

а) макет формы документа в редакторе Microsoft Word или Excel, или формате .pdf с пояснениями;

б) проект порядка заполнения формы документа (при необходимости);

в) проект порядка представления формы документа в налоговый орган (при необходимости);

г) проект изменений в Справочник КНД;

2 этап. Подразделение-методолог информирует об утверждении заявки:

а) подразделение, ответственное за организацию разработки и внедрения системы стандартов деятельности и менеджмента качества ФНС России,

б) подразделение, ответственное за информационное и техническое обеспечение,

в) исполнителя по контракту информационного обеспечения.

3 этап. Подразделение-методолог вносит сведения оформе в Справочник КНД

4 этап. Исполнитель по контракту:

а) разрабатывает проект формы документа;

б) разрабатывает проект формата представления документа в электронной форме;

в) осуществляет проверку наличия сведений о проекте формы документа, требующей разработки, в Справочнике КНД;

г) осуществляет в ФАП (Фонде алгоритмов и программ ФНС России) автоматическую проверку разрабатываемой формы документа на предмет недопущения дублирования кода форм документов;

д) формирует в формате автоматизированной системы ведения классификаторов проект изменений Справочника КНД с включенным проектом формы налогового документа и размещает его в ФАП;

е) направляет подготовленный проект формы документа и проект формата (при необходимости) подразделению-методологу и подразделению, ответственному за информационное и техническое обеспечение, для согласования.

5 этап. Подразделение-методолог направляет замечания или согласовывает формы.

Примерно в такой последовательности и появляются всем известные формы.Кроме этого, готовые формы попадают на государственную регистрации Минюстом России, после чего следует их доработка и размещение на сайте ФНС России. Ведь нужно еще:

- разместить шаблоны печати, шаблоны ввода и распознавания;

- актуализировать СППФД (Справочник периодов применения форматов представления в электронном виде налоговых деклараций, расчетов и иных документов, служащих основанием для исчисления и уплаты налогов и сборов);

- актуализировать СФНД (Справочник форматов документов, используемых налоговыми органами и налогоплательщиками, при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах).

При принятии решения об отмене формы (формата) документа, утверждаемого ФНС России, СП ЦА ФНС России, ответственное за разработку такой формы (формата) документа, в течение одного рабочего дня, следующего за днем получения информации, вносит изменения в Классификатор КНД и устанавливает статус "Отменен". В новом приказе введён чек-лист, в котором определены требования применения стандартов по разработке форм документов, представляемых налогоплательщиками.

В общем, процесс непростой и трудоемкий, но механизм работает и приносит свои результаты. Существовал и еще один - Стандарт налоговых форм. Речь идет о документах, которые мы получаем через почту. Отменён с 06.11.2024 г.

Стандарт оформления налоговых почтовых документов - Отменен

Подчинено стандарту было оформление документов, направляемых налоговыми органами юридическим и физлицам почтой. К предыдущим Стандартом он добавлял особенности почтового отправления.

О чем идет речь? Например, окно на конверте должно представлять вырез прямоугольной формы в лицевой стороне конверта для визуального прочтения через него адреса получателя. Размещение адресного окна на листе и его размеры должны соответствовать требованиям государственного стандарта "Конверты почтовые. Технические требования. Методы контроля", утвержденному Федеральным агентством по техническому регулированию и метрологии.

Конверты с окном должны иметь размеры: 110 мм x 220 мм (DL/O) и 162 мм x 229 мм (C5/O). Документы, направляемые налоговым органом, подлежащие массовой печати, направляются только с использованием конвертов формата C5/O. Документы, направляемые налоговым органом и не подлежащие массовой печати, направляются как с использованием конвертов формата C5/O, так и в конвертах формата DL/O.

Рассказали про Стандарты форм. Теперь расскажем про Стандарты обслуживания. Они представлены таким документом - Регламент организации работы с налогоплательщиками.

Регламенты организации работы с налогоплательщиками

Первый порядок обслуживания налогоплательщиков появился в 2005 году, в 2013 году была редакция, а в 2020 году документ был отменен.

Сегодня есть действущий Административный регламент ФНС по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков.

Как работает информирование налогоплательщиков

Информирование налогоплательщиков регламентируется.

Информация о порядке предоставления государственной услуги размещается:

- непосредственно в помещениях налоговых органов с использованием информационных стендов,

- на сайте ФНС России,

- на Едином портале,

- федеральном реестре государственных услуг,

- в многофункциональных центрах предоставления государственных и муниципальных услуг (МФЦ),

- представляется по единому телефонному номеру на территории Российской Федерации, в том числе с использованием средств автоинформирования (при наличии),

- с использованием компьютеров со справочно-правовыми системами и с программными продуктами, разработанными ФНС России,

- посредством публикации в средствах массовой информации,

- непосредственно должностными лицами налоговых органов.

Налоговые инспекции должны проводить информационную работу по представлению налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, и бухгалтерской отчетности по почте и в электронном виде по телекоммуникационным каналам связи. Для этого они должны регулярно проводить семинары с налогоплательщиками, активно привлекать к участию в семинарах руководителей организаций, размещать в СМИ информацию о преимуществах представления налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, и бухгалтерской отчетности по почте и в электронном виде по телекоммуникационным каналам связи. Налоговым органам рекомендуется вручать налогоплательщикам памятки о преимуществах представления налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, и бухгалтерской отчетности в электронном виде по телекоммуникационным каналам связи.

До налогоплательщиков необходимо доводить информацию о специализированных операторах связи в регионе. Для обеспечения налогоплательщика программными продуктами целесообразно установить компьютер и предоставить к нему доступ налогоплательщиков. Запись программных продуктов на электронные носители производится налогоплательщиком самостоятельно. При использовании компьютера с общим доступом на видном месте возле компьютера разместить перечень имеющихся программных продуктов и подробную инструкцию о действиях налогоплательщика при осуществлении записи этих программных продуктов.

Работа по информированию налогоплательщиков должна быть организована по следующим основным направлениям:

Индивидуальное информирование

При приеме устного запроса налогоплательщика (по телефону или лично) сотрудник отдела работы с налогоплательщиками дает ответ самостоятельно. Если сотрудник отдела, к которому обратился налогоплательщик, не может ответить на вопрос самостоятельно, то он приглашает сотрудника отдела работы с налогоплательщиками, занимающегося информированием налогоплательщиков (в том числе в письменной форме). Сотрудники отдела работы с налогоплательщиками принимают все необходимые меры для ответа налогоплательщику.

Письменные запросы налогоплательщиков направляются в отдел работы с налогоплательщиками для подготовки ответов. В отделе работы с налогоплательщиками запросы налогоплательщиков, поступившие в налоговый орган в письменной форме не позднее следующего дня, подлежат регистрации в информационном ресурсе налогового органа. Ответ должен быть дан налогоплательщику в течение 30 календарных дней с даты поступления запроса в налоговый орган от налогоплательщика (лично или по почте). При необходимости срок рассмотрения письменного обращения может быть продлен заместителем руководителя, но не более чем на 30 дней, с одновременным информированием заявителя и указанием причин продления. Ответ на запрос дается в простой, четкой и понятной форме с указанием ФИО, номера телефона исполнителя.

Публичное информирование

Информация, размещаемая на стендах, должна содержать подпись начальника отдела работы с налогоплательщиками, дату размещения. Информационные стенды делятся на стенды с постоянной информацией и стенды с изменяемой информацией.

По типу размещения стенды делятся на внутренние (находящиеся в здании инспекции) и внешние (размещаемые в других учреждениях или общественных местах). Внутренние стенды делятся на стенды с организационно-распорядительной информацией и тематические.

На стендах с организационно-распорядительной информацией размещается следующая информация:

- режим работы инспекции ФНС России;

- реквизиты инспекции ФНС России (почтовый адрес, идентификационный номер налогоплательщика, код причины постановки на учет и др.);

- коды классификации доходов бюджетов Российской Федерации, общего классификатора административно-территориальных образований и т.д.;

- о семинарах, круглых столах и т.д.;

- адреса официальных Интернет-сайтов ФНС России, УФНС России по субъекту Российской Федерации, координаты специализированного оператора связи;

- номер телефона отдела работы с налогоплательщиками, телефона "горячей линии" в дни проведения декларационной кампании, других кампаний.

На тематических стендах должна быть размещена следующая информация:

- Государственная регистрация и постановка на учет юридических лиц и индивидуальных предпринимателей;

- Порядок учета физических лиц, не относящихся к индивидуальным предпринимателям.

- Информация о порядке представления налоговых деклараций, деклараций по страховым взносам, бухгалтерской отчетности и иных документов, служащих основанием для исчисления и уплаты налогов, сборов и страховых взносов (календарь налогоплательщика; коды бюджетной классификации; обзоры приказов ФНС России..)

- Порядок оформления платежных документов на уплату налогов;

- Информация о регистрации и снятии с учета контрольно-кассовой техники;

- Информационные материалы по местным налогам и сборам

Информация на внешних стендах должна быть актуальна для налогоплательщиков и соответствующим образом размещена. Например, информацию о налоговых ставках и сроках уплаты транспортного налога рекомендуется размещать в органах ГИБДД, о ставках и сроках уплаты имущественных налогов - в регистрационных палатах, образцы заполнения платежных документов на перечисление сумм налогов, сборов и взносов в бюджет - в отделениях кредитных учреждений и т.д.

Семинары проводятся с различными категориями налогоплательщиков с целью информирования о действующем законодательстве о налогах, сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, формах налоговой отчетности и порядке их заполнения. В качестве лекторов принимают участие специалисты инспекции ФНС России и Управления ФНС России по субъекту Российской Федерации. При организации проведения семинаров рекомендуется:

- выявить актуальные проблемные вопросы на основе анализа работы инспекции ФНС России;

- сформулировать тему семинара и определить дату его проведения;

- обозначить цель проведения семинара;

- согласовать тему и дату проведения семинара с отраслевыми отделами;

- составить программу семинара;

- согласовать с руководителем инспекции ФНС России кандидатуры специалистов, выступающих на семинаре;

- утвердить программу семинара у руководителя инспекции ФНС России;

- разместить объявление о проведении семинара на стенде в инспекции ФНС России, в средствах массовой информации.

Рекомендуется заранее обеспечить возможность налогоплательщикам задать вопросы по теме семинара. При проведении семинара рекомендуется использовать наглядные пособия, методическую литературу, разбирать ошибки налогоплательщиков на конкретных примерах. Для получения отзывов налогоплательщиков о проведенных семинарах рекомендуется использовать анкеты.

Пятый раздел устанавливает порядок организации работы налоговых инспекторов с налогоплательщиками на территориально отдаленных рабочих местах межрайонных инспекций. Порядок приема и выдачи документов, сверки расчетов будет зависеть от наличия у таких отдаленных филиалов налоговых органов доступа к информационным ресурсам инспекции межрайонного уровня. Мы на нем подробно останавливаться не будем.

Налоговая большая, правил много. Примеры: сверка расчетов, регистрация, ликвидация

Регламентов внутри такой большой службы, как налоговая, очень много. В частности, клиентам в своих консультациях мы часто рассказываем о регламентах:

- Как происходит регистрация фирм,

- Как правильно выдать деньги под отчет,

- Как провести сверку расчетов с бюджетом,

- Малые предприятия,

- Единый сервис бухотчетности ГИРБО,

- Как происходит ликвидация фирмы.

Для чего нужен Налоговый стандарт

Появлению налогового стандарта послужили несколько причин:

- После принятия Налогового кодекса расширился перечень отчетных форм.

- В последнее время ускорился темп роста количества регистрируемых организаций, а значит и клиентов налоговых инспекций.

- Налоговым органам передали полномочия по администрированию страховых взносов в государственные внебюджетные фонды.

Исходя из этого, на налоговиков увеличилась нагрузка как в части принимаемых посетителей, так и в части принимаемых документов. И стандарт был введен для того, чтобы с одной стороны облегчить работу инспекторов, а с другой стороны предоставить налогоплательщикам простые для понимания и заполнения формы документов, понятные и единые регламенты обслуживания. Сейчас большое распространение получает высказывание о том, что стандартизация – это не революция, а эволюция, развитие. Значит, в перспективе следует ожидать как улучшение действующих стандартов, так и принятие новых, в частности – более совершенного стандарта обслуживания налогоплательщиков взамен ныне действующего регламента организации работы с налогоплательщиками.

Фирммейкер, август 2017 (следим за актуальностью)

Ольга Круглова (Усс)

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter