Незаконное дробление бизнеса

Содержание

Дробление бизнеса тесно связано с понятием «необоснованной налоговой выгоды». Основным источником пополнения бюджета в любой стране всегда являются налоговые платежи. Идет постоянное соперничество - налоговые органы ищут способы выполнения бюджета, в то время как предприниматели стремятся получить максимальный доход от деятельности, применяя при этом так называемую «налоговую оптимизацию». Судебные доктрины и необоснованную налоговую выгоду мы подробнее рассмотрели здесь.

Что такое дробление бизнеса и зачем оно нужно

Дробление бизнеса (своими словами) - это процесс разделения одной компании на несколько независимых структур, управляемых одним лицом или группой партнеров.

Дробление бизнеса (с точки зрения закона) - это разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами (организациями, индивидуальными предпринимателями), в отношении которых осуществляется контроль одними и теми же лицами, направленное исключительно или преимущественно на занижение сумм налогов путем применения специальных налоговых режимов с превышением предусмотренных ст. 54.1 НК РФ пределов осуществления прав по исчислению налоговой базы и (или) суммы налогов (ст. 6 Закона № 176-ФЗ). Указанное понятие дробления бизнеса используется в целях ст. 6 Закона N 176-ФЗ, касающейся налоговой амнистии при дроблении бизнеса, и применяется с 12.07.2024.

Использование общего бренда, единой клиентской базы и одного помещения может рассматриваться как признаки возможного уклонения от уплаты налогов. Однако, это не является достаточным основанием для обвинения в получении необоснованной налоговой выгоды. Для этого необходимо доказать отсутствие экономической целесообразности разделения бизнеса и фактическую самостоятельность созданных юридических лиц. Только при наличии таких доказательств можно утверждать, что схема уклонения от налогов действительно существует.

Почему дробление бизнеса это проблема

В 2009 году правительство России утвердило Основные направления налоговой политики на 2010 год и последующий двухлетний период. Шли дискуссии, что законодательство о налогах и сборах будет содержать положения, препятствующие злоупотреблению упрощенной системой налогообложения. В частности, планировалось предотвратить дробление бизнеса, создание компаний-сателлитов и другие способы получения необоснованной налоговой выгоды. Вот только соответствующие нормы в Налоговом кодексе так и не появились. Это породило у многих предпринимателей и специалистов мнение об отсутствии государственного запрета на дробление бизнеса в налоговых целях. Вопрос долго рассматривался с разных сторон правоприменительной практикой, появлялись многочисленные разъяснения налоговой службы и высших судебных органов, но ясности не появилось. При этом налогоплательщик пробовал силы в новых схемах.

В 2021 году на самом высоком уровне было признано, что компании, работающие на УСН, должны перейти на общую систему налогообложения, если они превышают определенный порог по числу сотрудников или объему выручки. Это, конечно же, означает увеличение налогового бремени для бизнеса, что часто сдерживает его рост и вынуждает прибегать к различным уловкам, таким как искусственное дробление компаний. Показательным примером стала сфера общественного питания.

В феврале 2022 года эта проблема вновь была поднята президентом России на встрече с "Деловой Россией" : "Мы знаем о проблеме дробления компаний, чтобы избежать этого скачка в налогообложении". Было предложено специальное и довольно элегантное решение только для предприятий общественного питания.

Весной 2023 года, когда по всей стране прокатилась волна новостей об уголовных делах против блогеров, эта тема вновь оказалась в центре внимания общественности. Вопрос о дроблении бизнеса стал особенно актуальным. Федеральной налоговой службе было рекомендовано подготовить предложения, направленные на предотвращение использования налогоплательщиками схем дробления бизнеса, которые могут привести к недополучению доходов в бюджет. Эти предложения затем были направлены в Правительство РФ.

Налоговое законодательство Российской Федерации не запрещает дробление бизнеса как таковое, и в процессе предпринимательской деятельности предусмотрено право реализации данной процедуры, если это объективно оптимизирует производственный процесс. Однако, если будут установлены признаки преднамеренного, целенаправленного и недобросовестного уменьшения налоговой базы, процесс законной оптимизации может быть квалифицирован как уголовное преступление.

Дробление бизнеса следует рассматривать как способ оптимизации предприятия. Само по себе дробление не является преступлением или налоговым нарушением, но оно может стать таковым в случаях, когда дробление в компании номинально и организация лишь уменьшает свою налоговую базу.

ФНС утверждает, что незаконное дробление бизнеса наносит федеральному бюджету значительный ущерб. Каждый год около сотни дел, связанных с дроблением бизнеса, попадают на рассмотрение в арбитражные суды. Только с 2018 по август 2023 года было рассмотрено более 600 дел, где главной целью дробления бизнеса был уход от налогов. Общая сумма налоговых доначислений по этим делам составила 56 миллиардов рублей. Средняя сумма на одно дело составила 87 миллионов рублей, что значительно выше, чем в предыдущие годы, когда она составляла всего 31 миллион рублей.При этом реальное количество таких случаев значительно выше. Инспекции не всегда выявляют случаи дробления, как и не все налогоплательщики оспаривают доначисления.

Дробление бизнеса государство считает проблемой по ряду причинам:

- Уклонение от уплаты налогов. Распределяют прибыль между несколькими компаниями, каждая из которых может претендовать на налоговые льготы или пониженные ставки налога. Это приводит к значительным потерям для государства;

- Риск мошенничества. Могут создаваться сложные структуры, которые затрудняют отслеживание финансовых потоков и могут быть использованы для сокрытия мошеннических операций;

- Недобросовестная конкуренция. Некоторые компании могут получать несправедливые преимущества перед конкурентами, например, путем искусственного разделения бизнеса для получения доступа к государственным субсидиям или другим льготам;

- Риск для инвесторов из-за проблем с контролем и управлением. Создаются искусственные сложности в управлении и контроле над всеми подразделениями компании, что может привести к снижению эффективности и прозрачности бизнеса. Понять такую структуры компании и ее финансового состояния сложно.

Дробление бизнеса может иметь серьезные негативные последствия для экономики и общества в целом, поэтому правительства многих стран принимают меры для борьбы с этим явлением.

Как налоговая доказывает дробление бизнеса

Логика налоговой при доказывании дробления бизнеса такая:

- Налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности;

- О необоснованности налоговой выгоды могут свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии определенных обстоятельств (признаков дробления);

- Согласно статье 54.1 НК РФ (введена Федеральным Законом от 18.07.2017 № 163-ФЗ) не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика;

- Согласно пункту 5 статьи 82 НК РФ доказывание данных обстоятельств производится налоговым органом при проведении мероприятий налогового контроля;

- В тех случаях, когда для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера), полученная в связи с этим налоговая выгода может быть признана необоснованной, а объем прав и обязанностей налогоплательщика - определяется, исходя из подлинного экономического содержания соответствующей операции или совокупности операций в их взаимосвязи (пункты 3 и 7 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды");

- Положения НК РФ не ограничивают само право налогоплательщиков проводить свои хозяйственные операции так, чтобы налоговые последствия были минимальными, однако в избранном налогоплательщиком варианте сделки (операции) не должно присутствовать признака искусственности, лишенной хозяйственного смысла. Кроме того, налоговый орган не вправе настаивать на том, что налогоплательщик должен был выбрать тот или иной вариант построения хозяйственных операций.

При проведении налоговых проверок и выявлении такого способа уклонения от уплаты налогов налоговые органы руководствуются общими подходами, основанными на анализе судебной практики, изложенными в обзорах судебной практики:

- письмо ФНС России от 9 августа 2024 г. № СД-4-7/9113;

- письмо ФНС России от 16.07.2024 № БВ-4-7/8051@;

- письмо ФНС России от 10 марта 2021 г. № БВ-4-7/3060@;

- письмо от 11 августа 2017 г. № СА-4-7/15895@;

- правовая позиция ВС РФ (п.11-14 Обзора практики ВС РФ от 13 декабря 2023 г.;

- правовая позиция ВС РФ (п. 4 Обзора практики ВС РФ от 4 июля 2018 г.).

Для выявления дробления бизнеса налоговикам приходится анализировать огромный объем информации о различных организациях, индивидуальных предпринимателях и договорах между ними. Автоматизированная информационная система "Налог-3" не может самостоятельно справиться с этой задачей, но с помощью Единого государственного реестра юридических лиц (ЕГРЮЛ) можно выявить взаимозависимые лица и начать предпроверочный анализ, если они используют специальные налоговые режимы.

Большинство споров по дроблению бизнеса связаны с взаимозависимыми лицами, входящими в одну группу компаний. Идеальным вариантом для налоговиков являются ситуации, когда несколько организаций имеют одного руководителя или представляют собой семейный бизнес.

Ряд признаков, свидетельствующих о наличии схем дробления бизнеса, включают риски как низкого, так и высокого уровня (см. рисунок):

- высокий уровень риска - взаимозависимость, идентичный (связанный) вид деятельности, единый центр управления, специальные налоговые режимы;

- средний уровень риска - близкие к пороговым значения по выручке, количеству персонала и стоимости активов, общий персонал, одинаковые контрагенты, единый подход к работе, отсутствие реальных расходов, оборотных средств; низкий уровень риска - единый адрес, одинаковые реквизиты и контактные лица, общие внутренние службы, общие сетевые адреса.

Чем больше указанных признаков у компании, тем выше вероятность существенных санкций со стороны контролирующих органов. Эти перечни не являются исчерпывающими. Каждую конкретную ситуацию налоговая будет оценивать индивидуально, а признаки рассматривать в совокупности.

Основными критериями разделения бизнеса являются взаимозависимость, один вид деятельности, отсутствие операционной самостоятельности и деловая цель дробления. На практике таких критериев гораздо больше, поскольку формы предпринимательства не единообразны.

Законное дробление бизнеса

Дробление бизнеса может быть законным в разных ситуациях:

- Разделение бизнеса на несколько юридических лиц для оптимизации управления и контроля над деятельностью компании;

- Создание совместных предприятий для реализации проектов с партнерами;

- Создание холдинговых компаний для управления группой компаний.

При проверке подобных компаний, налоговики зададут вопросы, почему компания разделилась, как связаны ее части, насколько они самостоятельны, сколько у них партнеров, считают ли другие компании их одной, когда они появились, чем занимаются и кто принимает решения.

Рассмотрим один пример очень подробно для понимания того, как разворачивается логика судов при рассмотрении дел о дроблении бизнеса.

Законное дробление - создание дочерних компаний для видов деятельности (кейс "Пекоф", производство кожгалантерии)

Расмотрим на примере кейса "Пекоф" (дело N А49-4003/2020). Статус: в пользу налогоплательщика.

Суть дела

Налогоплательщик на ОСН для разных видов деятельность создал подконтрольные организации на УСН. Налоговая посчитала это дроблением с целью уменьшения налоговой нагрузки.

Позиция налоговой

Налогоплательщик на ОСН использовал схему ухода от налогообложения своих доходов путем "дробления бизнеса" с использованием взаимозависимых организаций, применявших специальные режимы налогообложения:

- упрощенную систему налогообложения (общества "Пекоф", "Вергинэ", "Пекофф", "Пекоф ЛТД" и "Чембар");

- единый налог на вмененный доход (общество ТД "Пекоф").

Все юридические лица:

- располагались по одному адресу,

- имели общую материальную базу,

- единую бухгалтерию,

- кадровую политику и счета в одном банке,

- осуществляли один вид деятельности,

- использовали единые телефонные номера,

- один адрес электронной почты,

- один сайт в сети Интернет, а также один товарный знак "ПЕКОФ".

Выручка от розничной продажи возвращалась в общество в виде беспроцентных займов. В результате такого дробления бизнеса и применения специальных режимов налогообложения происходило занижение налоговой базы по налогу на добавленную стоимость и налогу на прибыль организаций. Принадлежавшее обществу недвижимое имущество было перераспределено в целях необоснованного уменьшения налоговой базы по налогу на имущество. Инспекция также ссылалась на подконтрольность всех организаций одному физическому лицу - Ульяновой Н.Н., которая являлась руководителем налогоплательщика и учредителем в обществах "Вергинэ", "Пекофф", "Пекоф ЛТД", "Чембар" с размером уставного капитала 100%, в обществе "Пекоф" с размером уставного капитала 88%, в обществе ТД "Пекоф" с размером уставного капитала 75%. При этом руководителем обществ "Чембар", "Пекофф", "Пекоф ЛТД" в проверяемом периоде являлся Ульянов Л.Б. - родственник (племянник) Ульяновой Н.Н. Данные обстоятельства, по мнению налогового органа, указывают на взаимозависимость между Ульяновой Н.Н., заявителем, обществами "Пекоф", "Пекофф", "Пекоф ЛТД", "Чембар", "Вергинэ", ТД "Пекоф", а также Ульяновым Л.Б.

Выводы суда

Компания "Пекоф" начала свою историю в 1956 году, когда в городе Пензе на базе артели была создана Пензенская кожгалантерейная фабрика. "ПЕКОФ" - это марка модной кожгалантереи. Заявитель был создан в процессе приватизации Пензенской кожгалантерейной фабрики в 1992 году и с 19 марта 1992 года состоит на налоговом учете. Местонахождением общества является адрес: город Пенза, улица Чаадаева, дом 121. С момента своего создания и до настоящего времени общество ПТФ "Пекоф" находится на общей системе налогообложения и в проверяемый период являлось плательщиком налога на добавленную стоимость, налога на прибыль организаций и налога на имущество организаций. Общество занимается производством чемоданов, дамских сумок и аналогичных изделий из кожи и других материалов, а также производством шорно-седельных и других изделий из кожи.

Налогоплательщик имел открытые расчетные счета и депозитные счета в нескольких банках. Количество регистров налогового учета по налогу на доходы физических лиц: за 2015 год - 140 штук, за 2016 год - 157 штук. Задолженности по выплате заработной платы не имеется. Задолженность бюджету по налогу на доходы физических лиц с фактически выплаченных доходов отсутствует.

В 1998 году акционерами с целью снижения себестоимости продукции, увеличения показателя продаж и доходности производства принято решение о выделении подразделения, занимающегося розничной продажей продукции и создании самостоятельного юридического лица. Создано общество ТД "Пекоф". Его учредителями на момент создания организации выступили Головина Н.М. и Ульянова Н.Н. с равными долями в уставном капитале. В качестве видов экономической деятельности общества ТД "Пекоф" в ЕГРЮЛ значатся торговля розничная прочая в неспециализированных магазинах, торговля розничная галантерейными изделиями в специализированных магазинах.

Общество ТД "Пекоф" в 2015, 2016 годах являлось плательщиком единого налога на вмененный доход по виду предпринимательской деятельности - розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы. Физический показатель - площадь торгового зала в кв.м.

Кроме того, обществом ТД "Пекоф" был исчислен налог на прибыль организаций за 2015 год в сумме 18 943 руб., за 2016 год - 3719 руб. Справки о доходах физических лиц по форме 2-НДФЛ за 2015 год представлены на 58 человек, за 2016 год - на 61 человека. Организация имеет в собственности с 12.03.2007 нежилое помещение - магазин салон, расположенное по адресу: Самарская область, г. Тольятти, Центральный район, ул. Карла Маркса, 45.

Как установили суды, соответствие общества ТД "Пекоф" установленным законом критериям применения системы налогообложения в виде ЕНВД в отношении розничной торговли подтверждается материалами дела и по существу налоговым органом не оспаривается. Каких-либо доводов по данному вопросу в решении налогового органа не содержится. Желание производителя выделить розничную продажу продукции в отдельный самостоятельный бизнес имеет разумный экономический интерес, связанный с исключением у него дополнительных затрат на организацию и осуществление розничной торговли производимой продукцией, выход на новые рынки сбыта, на поиск и аренду торговых помещений, на приобретение торгового оборудования, привлечение персонала, выплату торговым работникам заработной платы, страховых взносов во внебюджетные фонды.

В проверяемый период заявитель и общество ТД "Пекоф" самостоятельно осуществляли различные виды предпринимательской деятельности (первое - производство продукции, второе - розничную торговлю). Соответственно, в рассматриваемом случае имело место не формальное разделение бизнеса, осуществлявшегося ранее обществом, с исключительным намерением снижения налоговых платежей при сохранении деятельности в виде розничной торговли в данном обществе, а фактическое прекращение этой деятельности с ее организацией на базе вновь созданного юридического лица - общества ТД "Пекоф", что отвечает принципу свободы экономической деятельности и имеет указанные выше заявителем разумные деловые цели экономического характера, которые налоговый орган не опроверг.

Как отметили суды, с учетом законности применения обществом ТД "Пекоф" специального налогового режима в виде единого налога на вмененный доход в отношении фактически осуществляемой им розничной торговли, вменение налогоплательщику полученной обществом ТД "Пекоф" выручки, прибыли и имущества последнего, относящихся к этому виду деятельности, не может быть признано правомерным.

Судами также установлено, что другие юридические лица также созданы в последующем и осуществляли различные виды деятельности. Все они вели раздельный бухгалтерский учет, имели отдельные балансы, собственный персонал, оборудование, отдельные расчетные счета, заключали и исполняли от своего имени сделки и по итогам своей предпринимательской деятельности самостоятельно уплачивали налоги и сборы. Доказательств того, что осуществление ими предпринимательской деятельности по производству чемоданов, дамских сумок и аналогичных изделий из кожи и других материалов; производство шорно-седельных и других изделий из кожи умышленно организованы автономно и только для видимости, в материалах дела не содержатся. Все операции по договорам учтены обществами в бухгалтерском учете, их реальность налоговым органом не опровергнута, бесспорных доказательств того, что сделки между данными субъектами нереальные, мнимые, налоговым органом не приведено, на наличие претензий к первичным документам, представленным обществами в ходе проверки, не указано.

Суды установили, что анализ платежей всех указанных выше организаций показывает движение денежных средств, которые связаны с обычной хозяйственной деятельностью. Организации несли расходы на приобретение соответствующих товаров (работ, услуг), необходимых для ведения отраженной в ЕГРЮЛ экономической деятельности, оплату аренды помещений и оборудования, выплату заработной платы, оплату коммунальных услуг и т.д. Средства от реализации товаров зачислялись на счета соответствующих организаций.

Отклоняя доводы налогового органа о ведении организациями "единой" бухгалтерии ввиду места нахождения (хранения) бухгалтерской отчетности и наличия одних бухгалтеров, суды отметили, что бухгалтерская и налоговая отчетность в отношении каждой отдельно взятой организации представлялась с учетом их реальных хозяйственных показателей и налогового бремени, относящихся к их фактической предпринимательской деятельности, что налоговым органом не опровергнуто.

Признавая неправомерным довод налогового органа о "единой кадровой политике", поскольку часть работников некоторых новых юридических лиц при их создании была сформирована из числа бывших работников заявителя, суды исходили из того, что это не противоречит трудовому законодательству. После перехода указанных лиц на работу в новую организацию у них возникли трудовые отношения с новым работодателем. Каждая организация из рассматриваемой группы имела собственный подчиненный ей персонал (штат), который выполнял в ней соответствующие трудовые функции. Затраты на содержание своего персонала каждая организация несла самостоятельно. Фиктивность выполнения персоналом своих трудовых обязанностей налоговым органом не выявлена и не доказана в установленном законом порядке.

Суды признали, что наличие расчетных счетов организаций в одном банке само по себе не свидетельствует о создании противоправной схемы, направленной на минимизацию налоговой нагрузки, поскольку имеет разумное деловое объяснение в виде удобства и оперативности расчетов между хозяйствующими субъектами, осуществляющими разрешенную законом совместную экономическую деятельность. Все рассматриваемые организации имеют самостоятельные отдельные расчетные счета, через которые они осуществляют свои денежные расчеты, что налоговым органом не опровергнуто.

Нахождение нескольких организаций (общества ПТФ "Пекоф", ТД "Пекоф", "Пекоф", "Вергинэ" и "Пекофф") по одному адресу не признано судами доказательством получения необоснованной налоговой выгоды. Как установили суды, по адресу: г. Пенза, ул. Чаадаева, 121, находится целый комплекс зданий, состоящих из нескольких помещений, которые имелись у соответствующих организаций в собственности или арендовались ими и использовались для своей хозяйственной деятельности. Более того, общества "Чембар" и "Пекоф ЛТД", которых налоговый орган тоже включил в "схему", территориально там вообще не располагались, а находились и осуществляли свою деятельность в Белинском и Колышлейском районах Пензенской области. Кроме того, общество ТД "Пекоф" располагало также помещениями и за пределами Пензенской области.

Отклоняя довод налогового органа о том, что правообладателем товарного знака "ПЕКОФ" является общество ПТФ "Пекоф", тогда как остальные названные выше организации также его использовали, суды исходили из того, что заявитель, как правообладатель, распорядился принадлежащим ему исключительным правом на товарный знак, обществом с указанными организациями заключены соглашения от 12.01.2015 на безвозмездное использование товарного знака. Соглашения заключены сроком на пять лет и вступает в силу с даты его подписания уполномоченными лицами.

Признавая несостоятельными доводы инспекции о регулярности выдачи организациями, входящие в рассматриваемую группу, друг другу беспроцентных займов, что, по мнению налогового органа, является одним из признаков "дробления бизнеса", суды исходили из того, что анализ банковских выписок свидетельствует о выдаче займов на возвратной основе и их возврате займодавцам. Данные обстоятельства налоговым органом не опровергнуты. Фактов присвоения (невозвращения) заявителем полученных им заемных средств налоговый орган не установил. Как указали суды, данный факт исключает вывод налогового органа о возвращении заявителю выручки от всего объема реализации продукции указанными выше организациями, поскольку противоречит материалам дела.

При этом судами также отмечено, что с момента создания первой организации прошло более пятнадцати лет и более четырех лет с момента создания последней.

Этим же налоговым органом ранее уже проводились выездные налоговые проверки в отношении налогоплательщика и принимались решения по результатам проверки. Так, на момент проведения первой выездной проверки уже существовали общества ТД "Пекоф", "Пекоф" и "Вергинэ", при проведении второй выездной проверки существовали уже все рассматриваемые организации, включая последнюю - общество "Чембар". Между тем выводов о создании заявителем схемы "дробления бизнеса" с участием этих организаций в целях получения необоснованной налоговой выгоды инспекцией в решениях по результатам выездных налоговых проверок сделано не было.

Законодательством не ограничено количество создаваемых юридических лиц с одинаковым составом учредителей и распределением долей между ними, а также количество юридических лиц, в которых одно и то же физическое лицо может занимать должность единоличного исполнительного органа. Факт наличия одних и тех же учредителей обществ сам по себе не может рассматриваться как недобросовестное поведение по созданию юридических лиц, подпадающих под применение льготного режима налогообложения.

С учетом установленных обстоятельств суды пришли к выводу о том, что создание и деятельность обществ "Вергинэ", "Пекофф", "Пекоф ЛТД", "Чембар", "Пекоф" и ТД "Пекоф" было обусловлено реальными деловыми целями, направлено на извлечение прибыли от предпринимательской деятельности, а не созданием схемы уклонения от уплаты налогов в виде "дробления бизнеса".

Ключевые доводы в пользу налогоплательщика заслуживают внимания.

Компании, имеющие взаимосвязь, не обязательно получают необоснованную налоговую выгоду. Они могут иметь разные даты основания и заниматься различными видами деятельности. Создание новых компаний было обусловлено бизнес-целями, такими как снижение себестоимости продукции и увеличение числа покупателей. Каждая компания имела свой баланс, персонал, оборудование, расчетные счета и самостоятельно уплачивала налоги. Бухгалтерская и налоговая отчетность каждой компании была представлена с учетом их реальных показателей и налогового бремени. Нахождение нескольких компаний по одному адресу не является доказательством получения необоснованной налоговой выгоды, так как они использовали эти помещения для своей хозяйственной деятельности.

В данном деле налогоплательщик не оспаривал самостоятельность каждой компании, а утверждал, что разделение бизнеса имело предпринимательскую цель. Аффилированность компаний не отрицалась. Также суды отклонили довод налогового органа о том, что правообладателем товарного знака "Пекоф" является общество, поскольку другие организации также использовали этот товарный знак на основании официальных соглашений с правообладателем.

Незаконное дробление бизнеса

Дробление бизнеса может быть незаконным, как в этих примерах:

- Создание фиктивных компаний или использование подставных лиц для уменьшения налоговой базы;

- Создание нескольких компаний для получения льготных кредитов или грантов;

- Дробление бизнеса для сокрытия доходов или активов - перевод денежных средств между различными компаниями или использование сложных финансовых схем для скрытия истинного источника дохода;

- Дробление бизнеса без наличия реальной экономической необходимости. Это может произойти, когда компания разделяет свою деятельность на несколько частей только для того, чтобы избежать налоговых обязательств или получить преимущества от различных налоговых режимов.

Если дробление бизнеса происходит исключительно с целью уклонения от налогов или других обязательств перед государством, то это считается незаконным и может привести к серьезным последствиям для компании и ее руководителей.

Вот очень простой пример дробления компании. Условная ИП Ковалева А. В. на УСН (Доходы 6%). Доходы в 2024 году превысят лимит размер 202 млн, а лимит 199,35 млн руб. (150 млн руб. x 1,329). Она оформляет племянницу, как ИП Гарикову С.В. на патенте. Передает ей часть клиентов, чтобы не платить «лишнего». Вероятность раскрытия задумки налоговиками 100%.

А вот пример посложнее из судебной практики.

Незаконное дробление - создание дочерних компаний для вывода выручки (кейс "Растяпино", опт торговля)

Расмотрим на примере кейса "Растяпино" (дело N А43-27526/2021). Статус: в пользу налогового органа.

Суть дела

Налоговый орган установил факт создания противоправной схемы дробления бизнеса - вывод части выручки от розничной торговли через подконтрольные организации, которые не вели самостоятельную финансово-хозяйственную деятельность. В результате налогоплательщику были доначислены НДС, пени и штраф.

Выводы суда

До 2009 года ООО ТД «Растяпино» занималось оптовой торговлей алкоголем и другими напитками, табачными изделиями, а также розничной торговлей через свои магазины. Оно применяло общую систему налогообложения для оптовой торговли и единый налог на вмененный доход для розничной торговли. С апреля по декабрь 2016 года работники ООО ТД «Растяпино» перешли на работу в ООО «Растяпино». С апреля 2016 года поставки продукции в розничные магазины со стороны ООО ТД «Растяпино» стали минимальными и полностью прекратились к июлю 2017 года. Вместо этого, начиная со второго квартала 2016 года, поставки в розничные магазины стало осуществлять ООО «Растяпино».

ООО «Растяпино» занималось оптовой торговлей алкогольными и другими напитками, табачными изделиями и сопутствующими товарами. Учредителями как ООО «Растяпино», так и ООО ТД «Растяпино» являлись одни и те же лица.

Компания начала работать с четвертого квартала 2015 года. Среди ее клиентов были дочерние компании - ООО «Растяпино-Вайн», ООО «Растяпино-Ока», ООО «Растяпино-Алко», ООО «Растяпино-Плюс», ООО «Растяпино-Гранд», ООО «Растяпино-НН», ООО «Растяпино-Центр», ООО «Растяпино-Бор», ООО «Растяпино-Торг», ООО «Растяпино-Юг», ООО «Растяпино-С», ООО «Трейдинг Хаус». Компании были на ЕНВД. Оплата за товар производилась наличными, цены были ниже, чем для других клиентов. В документах указывались оптовые и розничные цены.

Было установлено, что дочерние компании:

- зарегистрированы по адресам бывших розничных торговых точек ООО ТД «Растяпино»;

- указанные организации созданы в течение месяца (7 организаций созданы в один короткий промежуток времени, остальные – позднее, по мере развития бизнеса);

- являются взаимозависимыми между собой;

- осуществляют один вид деятельности, торгуют одинаковой продукцией;

- имеют одинаковые IP-адреса; указывают одинаковые номера телефонов;

- руководители розничных организаций являются должностными лицами одновременно в нескольких организациях, не осведомлены об их финансовой деятельности, о движении денежных средств, в полной мере не осуществляют функции руководства организациями;

- организации розничной торговли осуществляют деятельность под товарным знаком «Растяпино», логотип которого указывается на вывесках, ценниках и в документах;

- на сайте ООО «Растяпино» в сети «Интернет» размещены регистрационные документы организаций розничной торговли, как организаций, входящих в розничную сеть «Растяпино»;

- все организации розничной торговли имеют одних и тех же основных поставщиков (организации группы компаний «Растяпино»), осуществляют с ними платежи только наличными денежными средствами;

- доставка продукции в розничные сети осуществляется силами поставщиков;

- контрольно-кассовая техника, ранее зарегистрированная на ООО ТД «Растяпино», перерегистрирована на вновь созданные организации розничной торговли;

- работники ООО ТД «Растяпино» с 2009 года являются работниками вновь созданных организаций розничной торговли; руководителями организаций розничной торговли также являются лица, ранее являвшиеся работниками ООО ТД «Растяпино»;

- раздельный учет и хранение документов, касающихся финансово-хозяйственной деятельности организаций оптовой торговли (ООО «Растяпино», ООО «ТрейдЛогистик») и организаций розничной торговли отсутствует; всеми организациями используется единая программа ведения учета «1-С Предприятие», в которой содержится информация по всем организациям в открытом доступе;

- торговая выручка организаций розничной торговли в виде наличных денежных средств передавалась взаимозависимым организациям либо в качестве оплаты за товар, либо по договору займа. При недостатке денежных средств для расчетов с прочими поставщиками использовались займы, которые поступали на расчетный счет от ООО ТД «Растяпино» и ООО «Растяпино».

После утраты права на применение системы налогообложения в виде единого налога на вмененный доход в отношении розничной торговли, ООО приняло решение о переводе этой деятельности в специально созданные для этого организации.Факт создания противоправной схемы дробления бизнеса с целью получения необоснованной налоговой выгоды был подтвержден.

Налоговая инспекция выявляет незаконное дробление бизнеса и образование взаимозависимых компаний в случаях, когда нет бизнес-целей при дроблении компании, а цель только одна - снизить налоговые выплаты. Проверка по выявлению фактов незаконного дробления бизнеса может быть инициирована налоговой службой, если новые созданные компании занимаются одним и тем же видом деятельности, а между владельцами и менеджерами этих предприятий есть прямая или косвенная взаимосвязь.

Как проверить свою фирму на дробление бизнеса (чек-лист)

Любой бизнес-процесс в производственной сфере имеет определенные признаки:

- начало процесса,

- продолжительность,

- результат,

- клиентская база,

- ресурсы,

- выгодоприобретатель.

Налоговая служба в ходе проверок следует определенному алгоритму и определяет цепочку взаимосвязанных компаний. Мы в работе используем свой чек-лист (таблица xls, таблица pdf), которым делимся. Заполните таблицу, задайте себе вопросы.

Ответственность за дробление бизнеса

Если Федеральная налоговая служба докажет, что дробление бизнеса было незаконным и направленным на уклонение от уплаты налогов, она имеет право пересчитать налоги и обязать компанию выплатить недостающую сумму.

К примеру, если компания была разделена на несколько юридических лиц с целью сохранения права на упрощенную систему налогообложения (УСН), то обязательства будут пересчитаны по ставкам общей системы налогообложения. ФНС может выписать штраф в размере 40% от неуплаченной суммы и насчитать пени.

Если сумма недоимки крупная (от 18 млн. руб, см. ст. 199 УК РФ), то может быть возбуждено уголовное дело. В зависимости от обстоятельств дела, наказание может быть различным. Ответственность может распространяться не только на собственника компании, но и на руководителей, включая директора и главного бухгалтера.

Прямые последствия дробления бизнеса:

- Доначисление налогов, пеней и штрафов (до 40% от суммы недоимки);

- Возбуждение уголовного дела;

- Субсидиарная ответственность, которая распространяется как на сотрудников, так и на саму компанию.

Непрямые последствия дробления бизнеса:

- Приостановление операций по счетам, что может привести к огромным убыткам для компании;

- Запрет на отчуждение имущества;

- Инициирование банкротства налоговым органом, что может привести к мгновенному попаданию в красные рейтинги;

- Потеря конкурентного преимущества.

Налоговая амнистия за дробление бизнеса по проверкам 2022-2024, что это и как работает

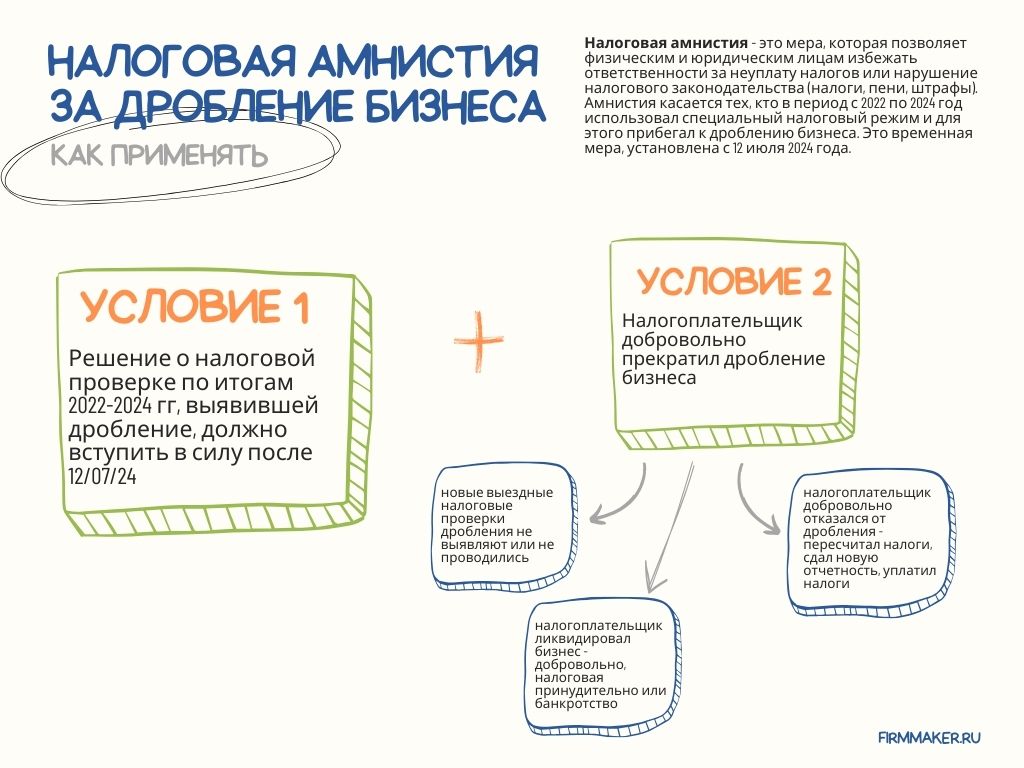

Налоговая амнистия - это мера, которая позволяет физическим и юридическим лицам избежать ответственности за неуплату налогов или нарушение налогового законодательства (налоги, пени, штрафы). В данном случае, амнистия касается тех, кто в период с 2022 по 2024 год использовал специальный налоговый режим и для этого прибегал к дроблению бизнеса. Это временная мера, установлена с 12 июля 2024 года (ст. 6 ФЗ №176-ФЗ).

Амнистия распространяется на тех, кто использовал дробление бизнеса в указанный период времени.При этом необходимо выполнить определенные условия (см. рисунок):

- Решение о налоговой проверке по итогам 2022-2024 гг, выявившей дробление, должно вступить в силу после 12/07/24;

- Налогоплательщик должен добровольно отказаться от дробления бизнеса (новые выездные налоговые проверки его не выявляют, новые выездные налоговые проверки не проводились, налогоплательщик добровольно отказался от дробления - пересчитал налоги, сдал новую отчетность, уплатил налоги или налогоплательщик произвел ликвидацию бизнеса - добровольно, принудительно налоговой или банкротство).

Если эти условия выполнены, то налогоплательщик освобождается от платежей в бюджет, которые причитаются с него по результатам налоговых проверок за 2022 - 2024 годы и связаны с дроблением. Обязательства по этим платежам прекращаются.

Выводы

Мы рассказали, что такое дробление бизнеса, почему это проблема, о признаках. Привели примеры незаконного и законного дробления компаний. Изобразили, как работает амнистия при дроблении фирм.

Фирммейкер, август 2024 (следим за актуальностью)

Евгений Морозов

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter