Материальная помощь: определение, основания выплаты, бухучет налоги

Содержание

Получение материальной помощи от начальника для работника – счастье, а для бухгалтера – это дополнительные проблемы, поскольку материальная помощь в организации явление нечастое. Нужно понимать основные определения, налоговые и бухгалтерские последствия.

1. Материальная помощь: что это, виды

Строгое понятие «материальной помощи» ни в одном законодательном акте не закреплено. Мы поискали в других источниках.

Материальная помощь - это помощь, оказываемая нуждающимся работникам предприятия, учреждения или другим лицам в вещественной или денежной формах (Современный экономический словарь).

Материальная помощь - это социально-экономическая услуга, состоящая в предоставлении клиентам денежных средств, продуктов питания, средств санитарии и гигиены, средств ухода за детьми, одежды, обуви и других предметов первой необходимости, топлива, а также специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе.

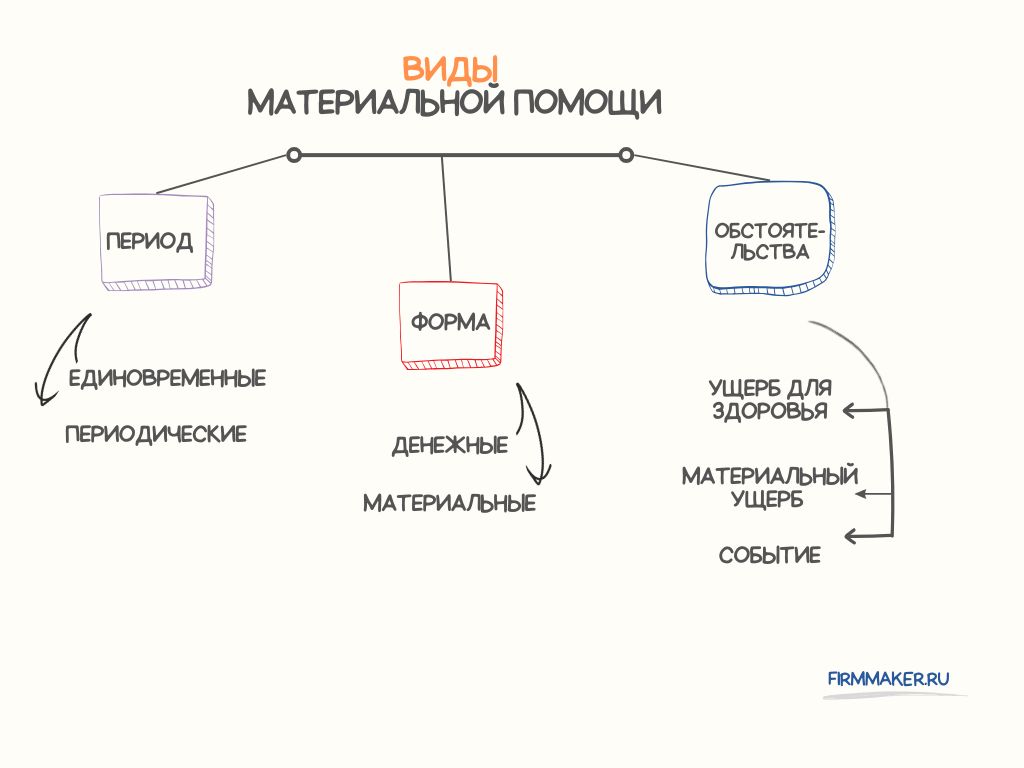

На первый взгляд, два абсолютно идентичных определения, но на самом деле они характеризуют абсолютно разные две формы помощи. Поэтому остановимся более подробно на классификации материальной помощи (см. рисунок).

Обобщим.

Материальная помощь – это выплаты физическим лицам, которые не зависят от выполнения трудовых обязанностей или условий гражданско-правового договора. Трудовой кодекс РФ не предусматривает обязательность таких выплат.

Порядок предоставления сотрудникам материальной помощи оговариваются в коллективном договоре и/или в трудовом договоре. При этом работодатель должен установить основания, порядок и сроки предоставления, а также виды и размер материальной помощи.

Материальная помощь обычно выплачивается при наступлении определенного события - рождение ребенка, свадьба, смерть сотрудника или члена его семьи, очередной отпуск, стихийное бедствие или чрезвычайное происшествие (пожар, хищение и т. п.), так же наступление определенной даты (Новый год, 8 Марта и т.п.).

Выплату осуществляют на основании личного заявления работника, к которому прилагаются документы, подтверждающие факт особых обстоятельств, позволяющих получить материальную помощь:

- свидетельство о смерти родственника или его копия;

- свидетельство о заключенном браке или его копия;

- свидетельство, подтверждающее рождение ребенка/детей или его копия;

- справка из правоохранительных органов по факту возникновения пожара, затопления и иной чрезвычайной ситуации, повлекшей за собой материальные убытки;

- справка из здравоохранительных органов о причиненном вреде здоровью, нанесенной травме;

- прочие документы, подтверждающие возникшую чрезвычайную ситуацию, которая может стать основанием для выплаты материальной помощи.

При принятии руководителем организации положительного решения издается приказ, в котором указывается сумма получаемой сотрудником материальной помощи, и срок, в который она должна быть выплачена.

2. Бухгалтерский учет материальной помощи

Отражение материальной помощи в бухгалтерском учете зависит от того, прописана ли она в локальных документах.

Если например, выплата материальной помощи предусмотрена Положением об оплате труда, то ее следует начислять по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Если материальная помощь выплачивается по заявлению работника и не предусмотрена локальными актами организации, то ее нужно начислять по кредиту счета 73 «Расчеты с персоналом по прочим операциям».

При оказании материальной помощи бывшим работникам или родственникам работника расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

В приказе на оказание матпомощи обязательно должен быть указан источник выплаты. Если это прибыль прошлых лет, то используется дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)», если текущая прибыль - дебет счета 91 «Прочие доходы и расходы» (субсчет «Прочие расходы») или дебет счетов учета затрат - 20, 26, 44 (если матпомощь признается частью оплаты труда).

3. Налоги с материальной помощи

3.1. Материальная помощь и Налог на прибыль

Cпорная ситуация может возникнуть при проверке декларации по налогу на прибыль. Согласно п. 23 ст. 270 НК РФ сумма материальной помощи не признается расходом в целях исчисления налога на прибыль. Однако, многие организации в корыстных целях или по незнанию путают матпомощь с премиальными или другими выплатами, относящимися к расходам по оплате труда, и соответственно тем самым ошибочно уменьшают базу по расчету налога на прибыль. Арбитражная практика по этому вопросу сложилась противоречивая. В частности, Президиум ВАС РФ в постановлении от 30 ноября 2010 г. № ВАС-4350/10 указал, что такие выплаты, как материальная помощь к отпуску, входят в установленную систему оплаты труда, отвечают таким критериям, как экономическая обоснованность и направленность на осуществление приносящей доход деятельности, подлежат включению в состав расходов при исчислении налога на прибыль. Таким образом, у налогоплательщиков существует возможность включить в расходы по налогу на прибыль определенные виды матпомощи при условии соответствия указанным выше критериям. Но в таком случае необходимо быть готовым отстаивать свою позицию в суде.

Судебная практика показывает, что некоторые арбитражные суды все же вынесли оправдательный вердикт при возникновении подобных ситуаций, однако это частные случаи, которые были рассмотрены в отдельном порядке с учетом всех сопутствующих условий.

«Упрощенцы», которые выбрали базу для начисление единого налога «доходы-расходы», так же не могут включать материальную помощь в состав своих расходов.

В связи с тем, бухгалтерском учете сумма расходов получается больше, чем в налоговом учете, возникает постоянная разница. На основе этой разницы необходимо сформировать постоянное налоговое обязательство (п. 7 ПБУ 18/02):

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68 субсчет «Расчеты по налогу на прибыль».

3.2. Материальная помощь и страховые взносы

Что касается отчислений в страховые фонды РФ, то ими не будут облагаться следующие суммы материальных выплат:

- связанные с утратой члена семьи работника фирмы;

- связанные с оказанием помощи сотруднику, пострадавшему от стихийных бедствий и иных чрезвычайных ситуаций;

- сотрудникам, являющимся официальными опекунами ребенка при его рождении, а также усыновлении.

Страховые взносы не будут уплачиваться с сумм вышеперечисленной материальной помощи, если они не превышают 4 тыс. рублей за налоговый период. В случае с оказанием помощи сотрудникам, являющимся официальными опекунами ребенка при его рождении, а также усыновлении, сумма повышается до 50 тыс. рублей за налоговый период (ст. 422 НК РФ).

3.3. Материальная помощь и НДФЛ

Налогом на доходы физических лиц не облагаются следующие материальные выплаты:

- связанные с утратой члена семьи работника фирмы;

- связанные с оказанием помощи сотруднику, пострадавшему от стихийных бедствий;

- связанные с оказанием помощи сотруднику, пострадавшему от террористических действий;

- сотрудникам, являющимся официальными опекунами ребенка при его рождении, а так же усыновлении.

Не облагается налогом сумма помощи до 50 тыс. рублей включительно в последнем из указанных выше случаев. Во всех остальных ситуациях сумма не должна превышать 4 тыс. рублей за налоговый период (подробнее ст. 217 НК РФ).

Таблица №1. Налогообложение материальной помощи

|

Вид помощи |

Налогообложение |

||

|

НДФЛ |

Взносы на страхование от несчастных случаев на производстве и профзаболеваний |

Взносы в СФР |

|

|

Материальная помощь выдается работнику организации |

|||

|

В связи со стихийным бедствием или другим чрезвычайным обстоятельством |

- |

- |

- |

|

В связи со смертью члена семьи работника |

- |

- |

- |

|

Пострадавшим от террористических актов на территории РФ |

- |

- |

- |

|

В связи с рождением, усыновлением (удочерением) ребенка – не более 50 000 руб. на каждого |

- |

- |

- |

|

Другие причины, например: в виде подарков; в виде выигрышей и призов на конкурсах, проводимых по решениям органов власти и в целях рекламы товаров; в связи с тяжелым материальным положением; на приобретение медикаментов |

из суммы более 4000 руб. |

- |

из суммы более 4000 руб. |

|

Материальная помощь выдается лицу, не являющемуся работником организации |

|||

|

Членам семьи умершего работника |

- |

- |

- |

|

Бывшим работникам, которые уволились в связи с выходом на пенсию |

Из суммы, превышающей трехкратный среднемесячный заработок (шестикратный – для сотрудников компаний, расположенных в районах Крайнего Севера и приравненных к ним местностях) |

- |

- |

|

В связи со стихийным бедствием или другим чрезвычайным обстоятельством |

- |

- |

- |

|

Пострадавшим от террористических актов на территории РФ |

- |

- |

- |

Фирммейкер, май 2014 (следим за актуальностью)

Анна Шешенина (Лукша)

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter