Льготное питание для сотрудников: порядок организации и налоговые последствия

Содержание

Работодатели часто обеспечивают работникам комфортные условия труда, создавая предприятия питания, такие как столовые, или организовывая питание путем заключения договора доставки обедов в офис. В этой связи необходимо четко определиться с порядком предоставления питания, его видами и правовыми особенностями: В каких случаях работодатель обязан предоставлять питание? Как оформить питание сотрудников документально? С уплатой каких налогов будет связано предоставление работникам бесплатного питания? Как отразить бухгалтерскими проводками питание работников?

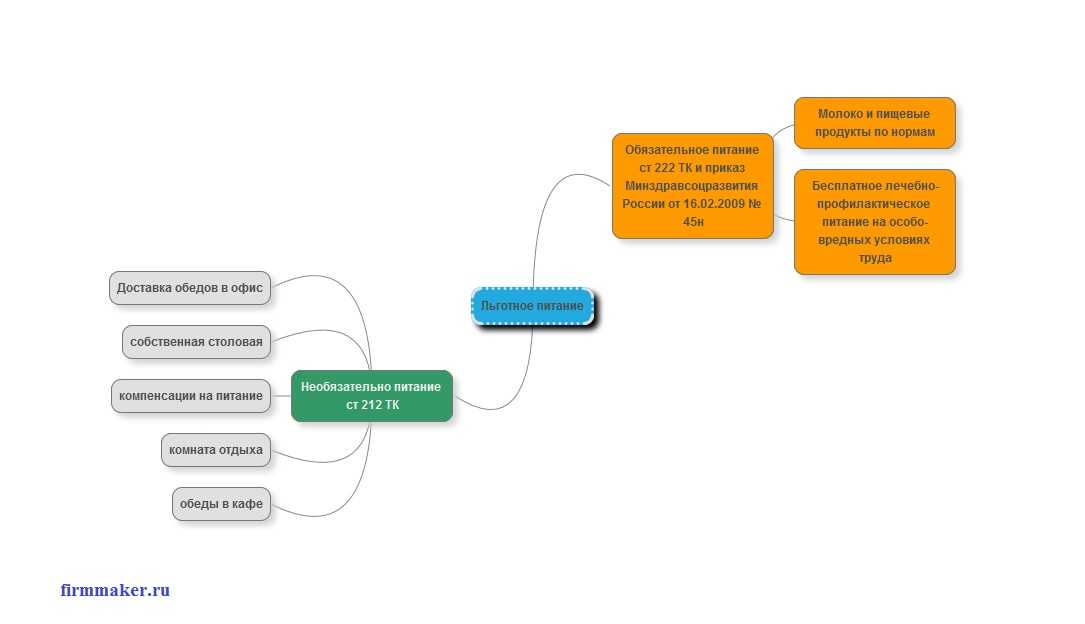

Питание сотрудникам организации может предоставляться как в соответствии с требованиями законодательства, так и по инициативе работодателя. В последнем случае бесплатное питание представляет собой одну из составляющих социального пакета, предлагаемого работникам предприятия. Поэтому прежде чем рассказывать про сам процесс организации предоставления питания, необходимо понять, к какому виду это питание относится.

1. Как оформить бесплатное питание в организации

Работодатель издает отдельный локальный нормативный акт. Таким актом может быть Положение о предоставлении питания работникам либо включает соответствующие положения о бесплатном питании в действующие локальные нормативные акты, такие как положение об оплате труда, положение о персонале. В них работодатель может указать: «Работодатель обязуется предоставлять работникам бесплатные обеды. Бесплатные обеды предоставляются один раз в день на сумму не более ____ (________) рублей».

В локальный нормативный акт можно включить так же следующую информацию:

- форму предоставления бесплатного питания;

- сумму, на которую будет предоставлено питание каждому работнику, и порядок ее отнесения на конкретного работника;

- время, в которое работник может получить бесплатное питание, а также место, в котором данное питание предоставляется;

- форму фиксации получения обеда и контроля (талоны, пропуска, а также порядок их получения);

- порядок выплаты компенсации, если стоимость обеда компенсируется работникам в денежной форме;

- порядок удержания сумм НДФЛ из зарплаты работников и др.

Работодатель обязан сослаться на локальный нормативный акт, регламентирующий предоставление бесплатного питания работникам в коллективном и (или) в трудовом договоре с работниками, например:

«Работник имеет право во время установленного Правилами внутреннего трудового распорядка перерыва для отдыха и питания по своему усмотрению получить бесплатное питание в порядке, установленном Положением о предоставлении бесплатного питания».

Необходимо оформить дополнительные документы в зависимости от способа организации бесплатного питания. Например, при создании собственной столовой это могут быть приказ об открытии столовой, положение о столовой, производственные инструкции работников столовой и тд.

2. Питание сотрудников: налог на прибыль

В п. 25 ст. 255 НК РФ сказано, что в расходы на оплату труда организация может включать и иные выплаты в пользу работников, не поименованные в п. п. 1 - 24 ст. 255 НК РФ, при условии, что они предусмотрены трудовым договором или локальным нормативным актом. Данной позиции придерживаются и чиновники Минфина. Так, в Письме от 08.11.2005 N 03-03-04/1/344 указано: стоимость бесплатно предоставляемых обедов учитывается при определении налоговой базы по налогу на прибыль в составе расходов на оплату труда при условии, что такое питание предусмотрено в трудовом договоре.

Стоить отметить так же, что поскольку бесплатное или льготное питание работников - это расходы на оплату труда, такие расходы должны быть персонифицированы (то есть общая сумма расходов на питание должна быть четко распределена между работниками). Если такого распределения между работниками нет, то невозможно определить сумму, которую получил каждый работник. Следовательно, вообще невозможно включить такие "общие" расходы на питание ни в расходы на оплату его труда, ни в другие расходы (Письмо Минфина РФ от 04.03.2008 N 03-03-06/1/133).

3. Питание сотрудников: НДФЛ и страховые взносы

Суммы, перечисленные на питание работников, являются их доходом в натуральной форме и подлежат обложению НДФЛ (п. 1 ст. 210, ст. 211 НК РФ). При организации питания по принципу шведского стола размер такого натурального дохода по конкретному работнику установить не получится. Минфин России признает, что при отсутствии возможности персонифицировать и оценить экономическую выгоду, полученную каждым работником, дохода, облагаемого НДФЛ, не возникает (письмо ведомства от 15.04.2008 г. № 03-04-06-01/86, постановление ФАС Уральского округа от 20.08.2009 г. № Ф09-5950/09-С2).

На наш взгляд, чтобы избежать претензий контролирующих органов, целесообразно организовывать питание сотрудников таким образом, чтобы можно было определить доход, полученный каждым из них.

Та же ситуация и с начислениями страховых взносов: если расходы на питание сотрудников определены в трудовом договоре как расходы на оплату труда и такие расходы персонифицированы, то необходимо начислить взносы в фонды.

4. Питание сотрудников: НДС

Специалисты Минфина и налоговой службы высказываются за то, чтобы организация заплатила в бюджет НДС со стоимости бесплатного питания работников. Они рассматривают такое питание как безвозмездную передачу товаров работникам (Письмо Минфина РФ от 05.07.2007 N 03-07-11/212, ст. 146 НК РФ, ст. 154 НК РФ). Другая же позиция, которой часто придерживаются налогоплательщики, состоит в том, что НДС на стоимость бесплатного питания начислять не нужно, поскольку оно организовано в рамках производственной деятельности в соответствии с требованиями трудового или коллективного договора. Поэтому предоставление бесплатного или льготного питания работникам не является объектом налогообложения по НДС (Постановление ФАС Северо-Западного округа от 26.09.2005 N А44-1500/2005-15, ст. 146 НК РФ). Но предупреждаем, что если вы будете придерживаться такой позиции, вам придется смириться с тем, что входной НДС, связанный с приобретением товаров (работ, услуг) для питания работников, нельзя ни принять к вычету (ст. 171 НК РФ), ни учесть в расходах (ст. 170 НК РФ). И, конечно, надо быть готовым к спору с работниками налоговой службы.

5. Питание сотрудников: Бухгалтерский учет

Д10 К60 – отражена стоимость обедов, закупленных в течение месяца (как правило, при долгосрочном договоре на поставку обедов расчетные документы предприятие общепита составляет в конце месяца)

Д19 К60 – отражен НДС со стоимости покупных обедов

Д68.02 К19 – принят к вычету НДС (поскольку бесплатная передача обедов своим работникам приравнивается Минфином к их реализации и, следовательно, облагается НДС, то у организации есть все основания принять к вычету НДС, уплаченный поставщику этих обедов)

Д70 К90.01 – отражена передача покупных обедов работникам в счет оплаты труда

Д90.02 К10 – стоимость покупных обедов включена в расходы

Д90.03 К68 – начислен НДС по реализованной продукции

Д44 К70 – по итогам месяца стоимость предоставленных обедов включена в состав расходов на оплату труда (Для такой проводки нужны: заявления от работников, ведомость учета обедов)

Д44 К69 – начислены страховые взносы

Д70 К68.02 – начислен НДФЛ

Наличие так называемого социального пакета положительно отражается на работе как организации в целом, так и каждого конкретного работника: увеличивается производительность труда, повышается работоспособность работников с учетом рационального использования ими рабочего времени и времени отдыха, укрепляется трудовая дисциплина и, как следствие, улучшаются финансовые и экономические показатели организации. Единственное, не стоит забывать про налоговое бремя. Руководитель сам выбирает либо организовать питание в виде шведского стола и тогда избавить себя от НДФЛ, страховых взносов и принятия этих расходов при расчете налога на прибыль, либо организовать все документально правильно, заплатить все налоги/взносы, уменьшить налоговую базу при расчете налога на прибыль и тем самым избавить себя от спорных ситуаций с налоговой инспекцией и рисков защищать свою позицию в суде.

Фирммейкер, январь 2016 (следим за актуальностью)

Анна Шешенина (Лукша)

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter