Касса (ККМ, ККТ): кому нужна, какую купить, поставить на учет, проверки и штрафы

Содержание

Контрольно-кассовая машина (ККМ) или контрольно-кассовая техника (ККТ) – это электронно-вычислительная машина, оснащенная фискальной памятью и используемая как инструмент для регистрации приобретения товара и печати кассового чека. В 1875 году появился первый «аппарат для транспортировки товаров, наличных денег и прочих мелких грузов», с чего и началась эра автоматизации и учета розничных операций. Уже в 1884 году появился первый кассовый аппарат, который занял центральное место в инфраструктуре того времени. Сегодня современная ККМ представляется как персональный кассовый аппарат, а в связи со стремительным развитием беспроводного интернета возможности кассовой техники значительно расширяются. Поговорим о выборе и регистрации ККМ в РФ.

Основной задачей кассового аппарата является фиксация на бумаге сделки купли-продажи. В России ККМ (ККТ) используется для контроля со стороны государства за налично-денежным оборотом. Стоит отметить, что в Европе основным предназначением кассового аппарата является упрощения учета товаров.

Появление онлайн-касс в России с 2017 года

В 2014-2015 году в России был проведен эксперимент. Цели эксперимента – определение для организаций и индивидуальных предпринимателей финансовой эффективности и удобства применения технологии передачи информации, а также технических возможностей эксплуатации ККТ и технологии передачи информации. Эксперимент проведен в течение шести месяцев с 1 августа 2014 года в четырех субъектах Российской Федерации: в Москве, Московской области, Республике Татарстан и Калужской области. Эксперимент ставил перед собой задачи:

- Передача информации о расчетах в электронном виде в адрес налоговых органов через оператора фискальных данных;

- Электронная регистрация ККТ без посещения налогового органа и без физического предоставления ККТ;

- Построение системы гарантированного выявления нарушений на основе автоматизированного анализа информации о расчетах, выявления зон риска совершения правонарушений и проведения точечных результативных проверок;

- Вовлечение покупателей в гражданский контроль.

Эксперимент завершен 1 февраля 2015 года. На август 2016 года к апробируемой технологии было подключено 3,5 тысячи единиц кассовой техники, пробито 50 млн. чеков на сумму 40 млрд. рублей.

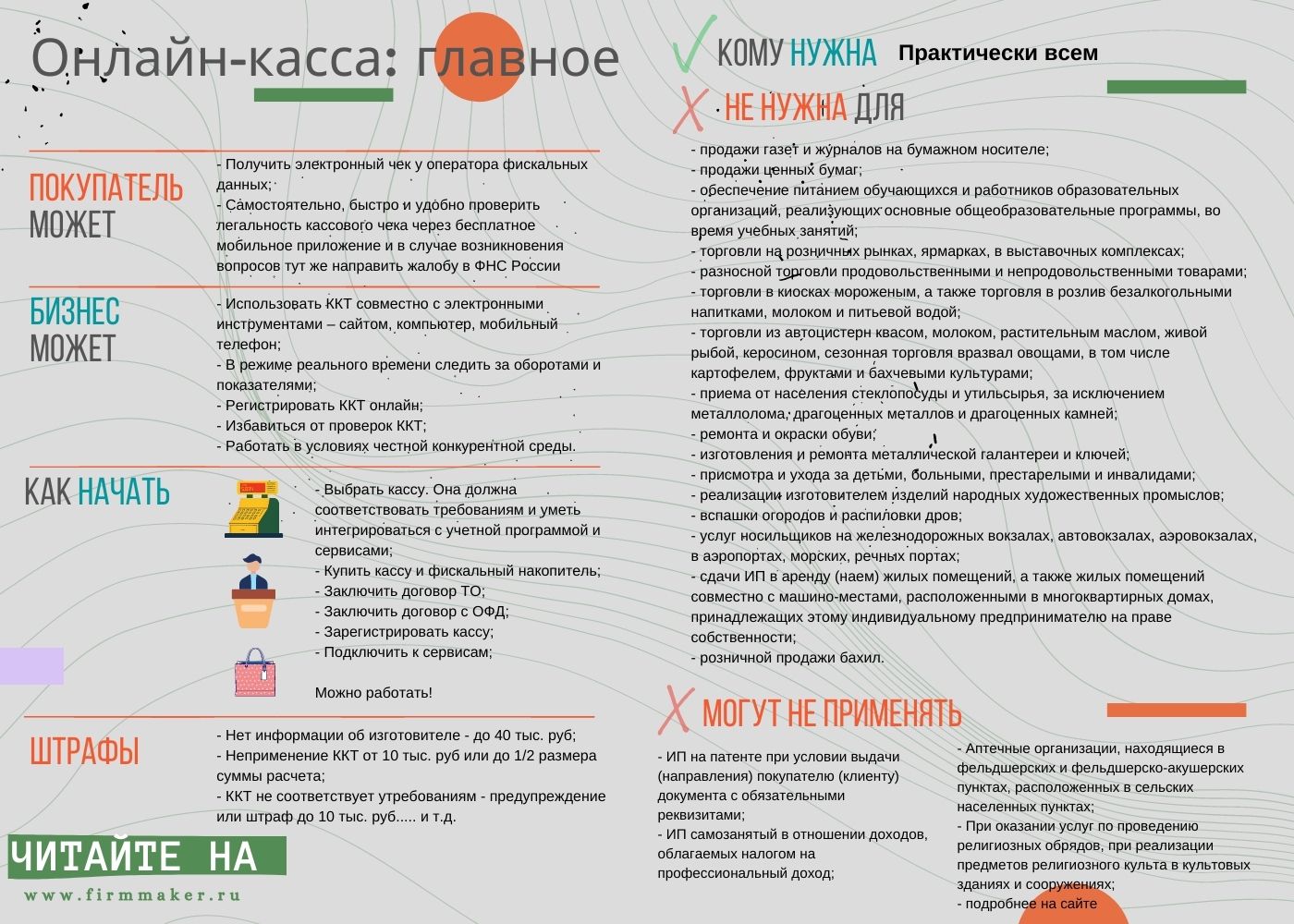

Участники эксперимента отметили, что добросовестному владельцу онлайн-касса позволяет:

- снизить ежегодные расходы на ККТ;

- получить инструмент, с помощью которого он сможет в режиме реального времени следить за своими оборотами, показателями, и лучше контролировать свой бизнес;

- иметь возможность через сайт ФНС России зарегистрировать ККТ без ее физического предоставления в налоговый орган;

- применять в составе ККТ современные электронные устройства – мобильные телефоны и планшеты;

- избавиться от проверок, так как оперативное получение информации о расчетах обеспечивает соответствующую среду доверия;

- работать в условиях честной конкурентной бизнес среды за счет пресечения возможности недобросовестных налогоплательщиков незаконно минимизировать свои налоговые обязательства и нечестно получать конкурентное преимущество.

Гражданину новая технология дает дополнительную защиту своих прав как потребителя за счет возможности:

- получить электронный чек у оператора фискальных данных и (или) в своей электронной почте;

- самостоятельно быстро и удобно проверить легальность кассового чека через бесплатное мобильное приложение и в случае возникновения вопросов тут же направить жалобу в ФНС России.

С 1 февраля 2017 года онлайн кассы внедрили во всей стране. Сначала прекратили регистрировать старые ККМ. Дали отсрочку компаниям на ЕНВД и патенте, остальные полностью перешли на онлайн-кассы с 1 июля 2017 года.

Работает онлайн-касса так:

- Покупатель оплачивает покупку наличными или через карту;

- Кассир выдает чек;

- Данные об операции записываются на фискальный накопитель;

- Фискальный накопитель подписывает чек индивидуальным фискальным признаком и шифрует его;

- Касса передает чек Оператору Фискальных Данных (ОФД);

- ОФД проверяет чек и сообщает кассе о принятии;

- ОФД сохраняет данные и передаёт их в налоговый орган.

Новые кассы практически не отличаются от старых, разница в форме чека (QR код) и в передаче данных чрезе оператора в налоговый орган через Интернет. При этом услуги ОФД платные, еще необходимо регулярно обновлять фискальный накопитель.

Чем регулируется применение ККМ

- Применение ККТ при использовании наличных расчетов и платежных карт (ФЗ 54-ФЗ);

- Порядок ведения кассовых операций (Указание 3210-У)Источник: /stat/nalogovye/kassknig-ip

Когда нужна онлайн-касса ККМ

ККМ, включенная в реестр ККТ, применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг. Так наличие кассового аппарата необходимо как при осуществлении розничной торговли, так и при приеме наличных денежных средств за товар, реализованный через Интернет.

С 1 июля 2019 необходимо пробивать чеки на все безналичные оплаты от физических лиц (например, перевод денег через онлайн-банк, мобильное приложение или банковский терминал). Также с этой даты Вы должны пробивать чеки, если получаете или выдаете взамен проданных товаров не деньги, а другой встречный товар. И взаимные долги потом зачитываете.

С 1 марта 2025г. налогоплательщики при торговле на рынках (ярмарках, выставках) обязаны оформлять кассовые чеки. С этой даты торговать на рынках (ярмарках, выставках) можно только при наличии зарегистрированной ККТ.

С 1 марта 2025г. применять ККТ придется также налогоплательщикам, осуществляющим расчеты с помощью СБП, в т.ч. расчеты с применением автоматического устройства.

Когда не нужна онлайн-касса ККМ

ККМ (ККТ) может не применяться (ст. 2 ФЗ №54-ФЗ) в следующих случаях -

большой список:

- Контрольно-кассовая техника не применяется кредитными организациями. Особенности: не применяется в устройствах для осуществления с участием уполномоченного лица организации или индивидуального предпринимателя операций по передаче с использованием электронных средств платежа распоряжений кредитной организации об осуществлении перевода денежных средств, а также организациями и индивидуальными предпринимателями в автоматических устройствах при осуществлении расчетов, совершаемых исключительно монетой Банка России;

- При продаже газет и журналов на бумажном носителе, а также продажа в газетно-журнальных киосках сопутствующих товаров при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

- При продаже ценных бумаг;

- При обеспечении питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- При осуществляемое вне стационарной торговой сети разносной торговле продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи, товаров, подлежащих обязательной маркировке средствами идентификации) с рук, из ручных тележек, корзин и иных специальных приспособлений для демонстрации, удобства переноски и продажи товаров, в том числе в пассажирских вагонах поездов и на борту воздушных судов;

- При торговле в киосках мороженым, а также торговле в розлив безалкогольными напитками, молоком и питьевой водой;

- При торговле из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- При приеме от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- При ремонте и окраске обуви;

- При изготовлении и ремонте металлической галантереи и ключей;

- При присмотре и уходе за детьми, больными, престарелыми и инвалидами;

- При реализации изготовителем изделий народных художественных промыслов;

- При вспашке огородов и распиловке дров;

- За услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- При сдаче индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности;

- ИП на патенте могут осуществлять расчеты без применения контрольно-кассовой техники при условии выдачи (направления) покупателю (клиенту) документа, подтверждающего факт осуществления расчета между индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты;

- ИП на спец. налоговом режиме "Налог на профессиональный доход" в отношении доходов, облагаемых налогом на профессиональный доход;

- Организации и индивидуальные предприниматели, осуществляющие расчеты в отдаленных или труднодоступных местностях (должен быть утвержден перечень), вправе не применять контрольно-кассовую технику при условии выдачи покупателю (клиенту) по его требованию документа, подтверждающего факт осуществления расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, и подписанного лицом, выдавшим этот документ;

- Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, и обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулатории, фельдшерские и фельдшерско-акушерские пункты, центры (отделения) общей врачебной (семейной) практики), расположенные в сельских населенных пунктах, в которых отсутствуют аптечные организации, могут не применять контрольно-кассовую технику;

- ККТ может не применяться при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций;

- В отдаленных от сетей связи местностях, определенных в соответствии с "критериями", установленными федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере связи, и указанных в перечне местностей, удаленных от сетей связи, утвержденном органом государственной власти субъекта Российской Федерации, а также на территориях военных объектов, объектов органов федеральной службы безопасности, органов государственной охраны, органов внешней разведки пользователи могут применять контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через оператора фискальных данных;

- ККТ не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением осуществляемых ими расчетов с использованием электронного средства платежа с его предъявлением;

- ККТ не применяется организациями, реализующими полномочия органов государственной власти субъектов Российской Федерации и органов местного самоуправления по предоставлению за плату права пользования парковками (парковочными местами), расположенными на автомобильных дорогах общего пользования регионального (межмуниципального) и местного значения, а также парковками (парковочными местами), создаваемыми на земельных участках, которые находятся в собственности субъектов Российской Федерации, собственности муниципальных образований или государственная собственность на которые не разграничена, при осуществлении такими организациями расчетов за предоставление указанного права при условии перечисления в полном объеме в разрезе каждого расчета на счет, открытый в территориальном органе Федерального казначейства, в течение пяти рабочих дней со дня получения такими организациями денежных средств;

- ККТ может не применяться государственными и муниципальными библиотеками, а также библиотеками Российской академии наук, других академий, научно-исследовательских институтов, образовательных организаций при оказании в помещениях указанных библиотек платных услуг населению, связанных с библиотечным делом;

- ККТ может не применяться при осуществлении расчетов: товариществами собственников недвижимости (в том числе товариществами собственников жилья, садоводческими и огородническими некоммерческими товариществами), жилищными, жилищно-строительными кооперативами и иными специализированными потребительскими кооперативами за оказание услуг своим членам в рамках уставной деятельности указанных товариществ и кооперативов, а также при приеме платы за жилое помещение и коммунальные услуги; образовательными организациями при оказании услуг населению в сфере образования; физкультурно-спортивными организациями при оказании услуг населению в сфере физической культуры и спорта; домами и дворцами культуры, домами народного творчества, клубами, центрами культурного развития, этнокультурными центрами, центрами культуры и досуга, домами фольклора, домами ремесел, домами досуга, культурно-досуговыми и культурно-спортивными центрами при оказании услуг населению в области культуры;

- ККТ может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка.

- Муниципальные дома и дворцы культуры, муниципальные дома народного творчества, муниципальные клубы, муниципальные центры культурного развития, муниципальные этнокультурные центры, муниципальные центры культуры и досуга, муниципальные дома фольклора, муниципальные дома ремесел, муниципальные дома досуга, муниципальные культурно-досуговые и культурно-спортивные центры, муниципальные музеи (за исключением указанных муниципальных учреждений культуры, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа) вправе не применять контрольно-кассовую технику при осуществлении расчетов за оказанные ими услуги населению в области культуры, перечень которых утверждается Правительством Российской Федерации.

Вы знали? С 1 марта 2025 года предприниматели, основным видом деятельности которых является оказание образовательных услуг (есть лицензия) или услуг в области физической культуры и спорта могут работать без ККТ (ранее - только для организаций). Льгота применяется только при расчетах в безналичном порядке без предъявления электронного средства платежа.

Постановка на учет ККТ

Если организация попадает под обязанность применения ККТ, то у нее возникает необходимость в ее регистрации. Постановка ККМ на учет осуществляется ИФНС России. В чем разница постановки ККТ у ИП и у организаций? Стоит обратить внимание на то, что места регистрации ККТ для юридических лиц и ИП отличаются:

- регистрация ККТ в налоговом органе для ИП осуществляется по месту регистрации налогоплательщика;

- регистрация ККТ организациями осуществляется по месту регистрации юридического лица. Исключение являются обособленные подразделения (филиалы, представительства, прочие обособленные подразделения). Контрольно-кассовая техника в таких случаях ставится на учет по месту их расположения, а регистрационные данные этих кассовых аппаратов отправляются в налоговую инспекцию по месту нахождения основной организации.

Процедура регистрации ККТ:

- Покупаем кассовый аппарат в любом центре технического обслуживания (ЦТО) соответствии с Реестром ККМ, на корпусе аппарата должна быть голографическая наклейка «Государственный реестр» с указанием текущего года, а также серийный номер и название модели;

- Заключаем договор на сервисное обслуживание ККМ в ЦТО - добровольно, не обязательно;

- Заключаем договор на обработку фискальных данных с оператором обработки фискальных данных в соответствии с Реестром ОФД. Обязательно. У них же можно купить электронную цифровую подпись для использования личного кабинета и электронной регистрации ККМ, без КЭП ни заключить договор ни работать не сможете. Пример - Такском (мы не рекламируем, просто привели пример);

- Регистрация ККМ. Она сводится к подаче заявления. Его можно подать в электронном виде или лично. Датой подачи заявления в электронной форме считается дата его размещения в кабинете контрольно-кассовой техники. Заходим в личный кабинет налогоплательщика на сайте nalog.ru. Если такого кабинета у Вас нет, создайте его. В личном кабинете находим вкладку «Учет контрольно-кассовой техники» и заполняем онлайн заявление о регистрации ККТ, заверив его КЭП (квалифицированной электронной подписью). Для этого Вам потребуются: адрес установки онлайн кассы, модель ККТ и ее заводской номер (нанесен на корпус и есть в паспорте), модель фискального накопителя и его серийный номер. Также, нужно будет выбрать ОФД из списка. В результате - Вы должны получить номер регистрации кассы. Потом проводим установку онлайн кассы. С помощью утилиты фискализации (поставляется вместе с ККМ), вводим в кассу данные организации (ИНН и прочее), номер регистрации кассы (полученный на сайте nalog.ru), данные ОФД (находим их на сайте выбранного оператора). В итоге, касса должна напечатать отчет о регистрации. Снова заходим на сайт nalog.ru, вносим данные из напечатанного отчета о регистрации и получаем карточку регистрации ККТ. В заявлении о регистрации контрольно-кассовой техники должны быть указаны следующие сведения:

- полное наименование организации-пользователя или фамилия, имя, отчество (при его наличии) индивидуального предпринимателя - пользователя;

- идентификационный номер налогоплательщика пользователя;

- адрес (при расчете в сети "Интернет" - адрес (адреса) сайта пользователя) и место установки (применения) контрольно-кассовой техники;

- наименование модели контрольно-кассовой техники;

- заводской номер экземпляра модели контрольно-кассовой техники;

- наименование модели фискального накопителя;

- заводской номер экземпляра модели фискального накопителя;

- номер автоматического устройства для расчетов (в случае применения контрольно-кассовой техники в составе автоматического устройства для расчетов);

- сведения о применении регистрируемой контрольно-кассовой техники в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через оператора фискальных данных (в случае применения такого режима);

- сведения о применении регистрируемой контрольно-кассовой техники.

Список не закрытый, уполномоченный орган вправе устанавливать дополнительные сведения, указание которых необходимо в заявлении о регистрации контрольно-кассовой техники. При личной явке все же первое время рекомендуем иметь копии ИНН, ОГРН, техпаспорт ККМ, договор ОФД, журнал кассира-операциониста.

Вы знали? С 01 марта 2025г. при регистрации ККТ можно не представлять в налоговый орган сведения из отчета о регистрации, если он направлен контролерам через ОФД. Такая возможность доступна только при регистрации кассовой техники, которая передает сведения контролерам через ОФД в онлайн-режиме. При перерегистрации ККТ пользователь может направить заявление о перерегистрации через ОФД отчет об изменении параметров регистрации.

Как выбрать онлайн-кассу

Кассы бывают следующих типов:

- Переносные;

- Стационарные;

- Облачные;

- Принтеры чеков (фиксальные регистраторы).

Статья не подразумевает подробный анализ моделей на рынке. Мы далее будем говорить о некой универсальной массовой стационарной модели, которая должна обладать набором признаков.

Фискальный накопитель

- Срок работы ФН. Накопитель работает 13, 15 или 36 месяцев, после чего придется купить новый и перерегистрировать кассу. Фискальник на 36 месяцев нужно купить, если оказываете услуги или применяете специальные налоговые режимы (УСН, ПСН, ЕСХН). Можете установить ФН с меньшим периодом работы, если деятельность сезонная, используете совмещенный режим налогообложения ОСНО, работаете в местности, где плохое интернет соединение, ИП – субагент. Предприятиям по продаже подакцизных товаров можно устанавливать ФН с любым периодом действия. Все требования к фискальному накопителю (ст. 4.1 54-ФЗ);

- Формат ФН. Также выбирайте фискальный накопитель, который поддерживает нужный формат и реквизиты фискального документа. На данный момент существует три версии ФФД: 1.0, 1.05, 1.1. ФФД определяет состав, формат и порядок реквизитов, которые должны отображаться во всех фискальных документах (кассовый чек, электронный чек, БСО, отчет об открытии/закрытии смены, отчет о регистрации и т.д.). Версии ФФД отличаются между собой набором обязательных реквизитов фискальных документов. Первым форматом был ФФД 1.0 — поддерживался всеми онлайн-кассами, которые находятся в реестре. В процессе уже действующих новых правил, законодатели стали думать о нюансах бизнеса и вводить ФФД 1.1. Дело непростое, выпустили ФФД 1.05 как промежуточный формат, где исправлены основные ошибки первой версии. С 21.12.2020г. ФНС России ввело новые форматы фискальных документов версии 1.2. Для работы с ФФД 1.2 покупать новую онлайн-кассу не нужно. Достаточно установить фискальный накопитель, поддерживающий новый формат. Фискальные накопители версии 1.05 и 1.1 можно было регистрировать, перерегистрировать и применять до 06.08.2021. С 1 февраля 2022 года фискальный накопитель должен поддерживать новый формат фискальных данных 1.2 и иметь возможность отправлять запросы в «Честный знак» для проверки кода маркировки.

Технические характеристики

- Скорость печати чека. Высокая скорость нужна только для магазинов с большим потоком покупателей. 40 мм/сек – считается низкой скоростью, 80-100 мм/сек – это высокая скорость;

- Объем памяти. Если у вас обширная база товаров, касса должна быть соответствующая;

- Мобильность важна для работы на выезде, без доступа к подзарядке – например, для службы доставки. Убедитесь, что ККТ может работать от аккумуляторов;

- Способ интернет-подключения: проводной, беспроводной или сим-карта;

- Внешний вид. Кнопочные кассы недорогие, удобно работать при большом наплыве покупателей. Сенсорные кассы компактны, с презентабельным дисплеем и современным интерфейсом. Похожи на планшет. Аппараты-принтеры со встроенным фискальным накопителем могут только печатать чеки. Для полноценной работы их нужно подключить к планшету или компьютеру;

- Компактность и вес. Это всегда плюс;

- Ширина ленты чека. Мало кто смотрит на такие нюансы, а зря. Например, если в вашем магазине длинные наименования, хорошо бы сделать так, чтобы они поместились в одну строку;

- Поддержка ЕГАИС и дополнительно сканер штрих-кодов для онлайн-кассы понадобится, если вы торгуете алкоголем;

- Поддержка маркировки нужна, если вы торгуете табачными изделиями, шубами, медицинскими препаратами или обувью.

Возможности онлайн-кассы

- Доступ через интернет-браузер на любом компьютере, планшете или смартфоне;

- Возможность объединения десятков торговых точек и касс в единую централизованно управляемую сеть;

- Удобство работы и возможность подключения сканеров штрихкодов, банковских терминалов;

- Работа с маркированным товаром и алкоголем (ЕГАИС), обмен данными с ЭДО;

- Приёмка товаров, учёт остатков товаров и денежных средств в разрезе торговых точек. Помощь при заведении товаров от сервиса 1С-Номенклатура;

- Работа с несколькими юридическими лицами и системами налогообложения;

- Печать ценников и этикеток;

- Импорт и обработка заказов из интернет-магазинов, простая интеграция с СРМ и сайтами;

- Простая интеграция с приложениями для ведения бухгалтерского учёта - 1С:Бухгалтерия.

Мы описали основные моменты при выборе онлайн-кассы. В большинстве случаев этих критериев достаточно для грамотного выбора ККТ для малого и среднего бизнеса. Наиболее известны следующие производители:

- Атол,

- Эвотор,

- Штрих-М (Штрих, Элвес),

- Дримкас (Вики,Viki),

- Меркурий.

Мы настойчиво рекомендуем приобретать онлайн-кассу ККМ, сертифицированную под самую массовую учетную программу 1с, перечень.

Как снять кассу с учета

Когда кассовый аппарат снимают с учета

- продажа, потеря или хищение ККМ (заявление в течение 1 дня);

- поломка ККМ (заявление в течение 5 дней);

- несоответствие требованиям,

- истек срока ФН фискального накопителя (можно заменить и перерегистрировать кассу),

- ликвидация или банкротство.

Процедура снятия кассы с учета

Общий порядок снятия кассы установлен Законом (ст. 4.2 Закона 54-ФЗ).

Подайте в налоговую заявление через личный кабинет налогоплательщика или через оператора фискальных данных. Можно подать заявление в бумажном виде при личном обращении владельца кассы в ИФНС.

Сдайте ФН. Перед подачей заявления сформируйте на кассе отчет о закрытии фискального накопителя. Сам ФН (фискальный накопитель) в течение 30 календарных дней от даты заявления обязан предоставить в налоговый орган для осуществления считывания фискальных данных:

- касса сломалась, но ФН рабочий - вынуть и сдать в ИФНС с заявлением,

- сломался ФН - передать производителю для экспертизы. Изготовитель ФН в течение 30 календарных дней со дня получения фискального накопителя для проведения экспертизы направляет пользователю и через кабинет контрольно-кассовой техники в налоговые органы заключение по результатам экспертизы фискального накопителя, содержащее сведения о заводском номере фискального накопителя, наличии заводского брака, а также о возможности считывания всех фискальных данных, которые должны храниться в памяти фискального накопителя. Пользователь в течение 60 календарных дней с даты подачи заявления о регистрации (перерегистрации) контрольно-кассовой техники или заявления о снятии контрольно-кассовой техники с регистрационного учета в случае поломки фискального накопителя подает в налоговые органы сведения, содержащиеся в фискальном накопителе, в случае, если изготовителем фискального накопителя подтверждена возможность считывания фискальных данных из сломанного фискального накопителя. Экспертиза ФН по причине заводского брака проводится бесплатно,

- касса украдена. Необходимо провести внутреннее раследование или обратиться в правоохранительные органы.

Получите новую карточку ККМ. Датой перерегистрации или снятия ККТ с регистрационного учета считается дата формирования налоговым органом Карточки регистрации ККТ, выдается в течение 10 (десяти) рабочих дней с даты подачи заявления. Карточка подготавливается в электронном виде и размещается в Личном кабинете на сайте ФНС.

Хранение фискального накопителя. ФН необходимо хранить в течение 5 лет с даты окончания их использования (статья 5 Закона № 54-ФЗ). ФНС может запросить ФН при проверке.

Вы знали? Налоговая вправе снять с регистрации онлайн-кассу в одностороннем порядке в случае, если истек срок действия фискального накопителя или организация (ИП) прекращает деятельность. А с 1 марта 2025г. инспектор сможет снять с регистрации контрольно-кассовую технику в одностороннем порядке, если пользователь не предоставил доступ к ККТ при проведении контрольных мероприятий. Повторная регистрация будет возможно только после предоставления доступу.

Проверки кассовой дисциплины

Что требует Закон от пользователя ККМ? Вроде немного:

- применение только исправной ККМ;

- выдача покупателю отпечатанного машинного чека;

Кроме этого, Закон обязывает организацию обеспечивать налоговым органам беспрепятственный доступ к контрольно-кассовой технике и фискальному накопителю и предоставлять документацию на них.

С 1 марта 2022 года плановые проверки онлайн-касс и полноты учета выручки больше проводиться не будут. Проверки будут только внеплановые (ст. 7 54-ФЗ). Как и прежде при расчетах с покупателем необходимо предоставить бумажный кассовый чек или электронный (отправляем на предоставленный заранее номер или адрес эл. почты).

С 1 марта 2025г. продавец может передавать кассовый чек через сервис ФНС России «Мои чеки». Для этого необходимо согласие покупателя, его абонентский номер или адрес эл. почты.

Налоговая проверка онлайн-кассы: профилактика и внеплановые проверки

Контроль и надзор за применением ККТ с 1 марта 2022 года будет регулироваться законом № 248-ФЗ. Посмотрим на него. Теперь вместо четко регламентированных проверок будет более мягкий подход:

- Консультация. Любая организация вправе получать у инспекторов консультацию. Если в налоговую поступит более 10 однотипных обращений, то налоговая служба будет выкладывать разъяснения по таким вопросам на своем сайте или отправлять рассылки;

- Профилактика нарушений. Будут уведомлять об изменениях, вести разъяснения, сообщать о письмах. Для этого изменили личные кабинеты ККТ. Дублировать информацию планируют на сайте ФНС и в средствах массовой информации. Новый порядок ведения кабинета ККТ смотрим в приказе от 08.09.2021 № ЕД-7-20/798@. Обещают делать ежегодные обзоры практики, которые будут содержать официальные трактовки спорных законодательных норм;

- Анализ и предупреждение. Налоговая служба собирается анализировать показатели бизнеса из данных ОФД, сравнивать с полученной отчетностью, выносить предостережения о фактах различий. Пример: в праздник у магазина количество чеков резко снизисло - торговля идет мимо кассы, прийдет предостережение, на которое необходимо ответить;

- Личный или дистанционный визит. Могут придти лично или позвонить по видеосвязи раз в три года. Впервые посетить объект инспекторы будут вправе сразу после открытия бизнеса и регистрации кассы. Причем должны предупредить о намерении посетить место ведения бизнеса за 5 рабочих дней и вправе только наблюдать, фиксировать нарушения и выдавать рекомендации. Выписывать штрафы они не смогут. Если нарушения будут, то иснпектор вправе открыть внеплановую проверку;

- Внеплановые проверки. Проверки проходят без предупреждений в следующем виде - контрольная закупка, документарная проверка (лично, удаленно) или выездное обследование. На проведение контрольной закупки не требуется решение начальства или согласование с прокуратурой.

В процессе проверки изучаются:

- Документы кассовых операций;

- Отчеты фискальной памяти и контрольные ленты ККТ;

- Приказ на установление кассовых лимитов;

- Авансовые отчеты и т.д.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения. Теперь инспекторы вправе вести фотосъемку, делать видео- и аудио-записи не только коннтрольной закупки, но и проведения самого опроса (требуется письменное согласие). После каждой внеплановой проверки будут составлять акт контрольно-надзорного мероприятия, а если будут зафиксированы нарушения, то их отразят в предписании об устранении нарушений.

Штрафы за онлайн-кассы

Ответственность за нарушение кассовой дисциплины является административной (ст. 14.5 КОАП):

- Отсутствие информации об изготовителе (исполнителе, продавце) - штраф 1,5-2 тыс. руб (граждан), 3-4 тыс. руб (на должностных лиц), 30-40 тыс. руб. (на юридических лиц);

- Неприменение ККТ - штраф 10 тыс. руб или от 1/4 до 1/2 размера суммы расчета, осуществленного без применения контрольно-кассовой техники (на должностных лиц), 30 тыс. руб или от 3/4 до 1/2 размера суммы расчета, осуществленного без применения контрольно-кассовой техники. Повторное совершение административного правонарушения, в случае, если сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила один миллион рублей и более, - влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц - административное приостановление деятельности на срок до девяноста суток;

- ККТ не соответствует установленным требованиям либо нарушен порядок регистрации ККТ, перерегистрация, порядок и условие применения - предупреждение или штраф 1,5-3 тыс. руб(на должностных лиц), 5-10 тыс. руб. (на юридических лиц);

- Непредставление информации и документов или представление с нарушением сроков - предупреждение или штраф 1,5-3 тыс. руб (на должностных лиц), 5-10 тыс. руб. (на юридических лиц);

- Ненаправление покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию, - предупреждение или штраф 2 тыс. руб (на должностных лиц), 10 тыс. руб. (на юридических лиц).

Фирммейкер, август 2016 (следим за актуальностью)

Алина Марина, Анастасия Чижова (Конатова)

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter