Ликвидность предприятия

Содержание

В ходе своей деятельности любая организация сталкивается с различного рода контрагентами: покупателями, поставщиками, исполнителями услуг, банками и т.д. И каждому руководителю и исполнителю организации очень хочется быть уверенным в порядочности, надежности контрагента, чтобы он в срок исполнял свои обязательства. Попробуем разобраться в одном из показателей при анализе бухгалтерской отчетности - ликвидности. Его понимание даст уверенность в переговорах.

1. Зачем уметь понимать ликвидность

Проведя поверхностный анализ показателей ликвидности, платежеспособности и финансовой устойчивости предполагаемого контрагента можно уже значительно минимизировать риски. Для проведения анализа от контрагента потребуется бухгалтерская отчетность за последний отчетный период, либо за несколько предыдущих отчетных периодов для сравнения показателей в динамике.

Где взять бухгалтерскую отчетность контрагента? Запросить у контрагента или использовать сервис (наша отдельная статья на эту тему - полная проверка контрагента). В случае, если контрагент не дал нужную информацию, уже на этом этапе стоит задуматься, ведь честному предпринимателю нечего скрывать, скорее, наоборот, он будет стремиться к прозрачности, если речь идет о партнерских взаимовыгодных отношениях. Прозрачность только приветствуется и облегчает понимание между партнерами и увеличивает их деловой оборот. Получив бухгалтерскую отчетность от контрагента можно считать, что первый шаг к доверительным отношениям уже сделан и можно приступать к анализу. Конечно, сам по себе анализ финансовой деятельности предприятия объемный и трудоемкий процесс.

Осталось немного - понять, что в балансе написано.

2. Что такое ликвидность и платежеспособность

Ликвидность - способность предприятия уплатить по своим краткосрочным обязательствам, если реализовать свои активы.

Платежеспособность - фактическое немедленное наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности.

Ликвидность и платежеспособность, как экономические категории, не тождественны, но на практике они тесно взаимосвязаны между собой. Платежеспособность - возможность немедленно уплатить по долгам или договорам. Предприятие может быть не ликвидно, но платежеспособно. Платежеспособность связывают с ликвидностью коротких активов - деньги, готовая продукция на складе. Ликвидность - обобщенное понятие, сочетание всех активов компании которые можно перевести в деньги (то есть не только деньги, но и дома, офисы, оборудование.... ) в краткосрочный, среднесрочный и долгосрочный периоды. А платежеспособность оценивается для конкретного момента времени.

3. Как анализируют ликвидность баланса

Проанализируем ликвидность баланса. Главная задача оценки ликвидности баланса - определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Наиболее ликвидные активы это денежные средства (в кассе и на счетах в банке), товар, который быстро можно реализовать, задолженность, которая вот-вот вернется. Выявив размер ликвидных активов нужно сравнить их с размером обязательств – это задолженность, которую нужно погасить в ближайшее время (перед поставщиками, прочими контрагентами, по кредитам и займам). Соответственно, если размер активов превышает размер обязательств, организация способна оплатить свои краткосрочные обязательства в течение анализируемого периода.

Для более точного и детального анализа ликвидности мы предлагаем сгруппировать статьи баланса, а потом посчитать ликвидность. Тренируя этот навык, с каждым разом Вы будете на лету понимать финансовое состояние контрагента. Вы скажете, а зачем, есть онлайн-сервисы и экономисты. Отвечаем: мы рекомендуем пройти этот путь несколько раз, чтобы понять, насколько просто и быстро можно принимать решения, сделав несложные расчеты.

3.1. Сделать группировку активов и пассивов баланса

Для проведения анализа ликвидности баланса актив и пассив баланса группируются по следующим признакам:

- Активы - по степени убывания ликвидности, т.е. в зависимости от скорости превращения в денежные средства;

- Пассивы - по степени срочности оплаты, погашения.

Согласно указанным признакам активы и пассивы подразделяются на категории (см. схему 1).

При определении ликвидности баланса группы актива и пассива сопоставляются между собой. Условия абсолютной ликвидности баланса:

А1 ≥ П1;

А2 ≥ П2;

A3 ≥ П3;

А4 ≤ П4.

3.2. Изучаем платежеспособность

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств. Если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Теоретически недостаток средств по одной группе активов компенсируется избытком по другой, но на практике менее ликвидные средства не могут заменить 6олее ликвидные.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность предприятия, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Пожалуй, это главное для понимания контрагента.

Сравнение A3 - ПЗ отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная платежеспособность.

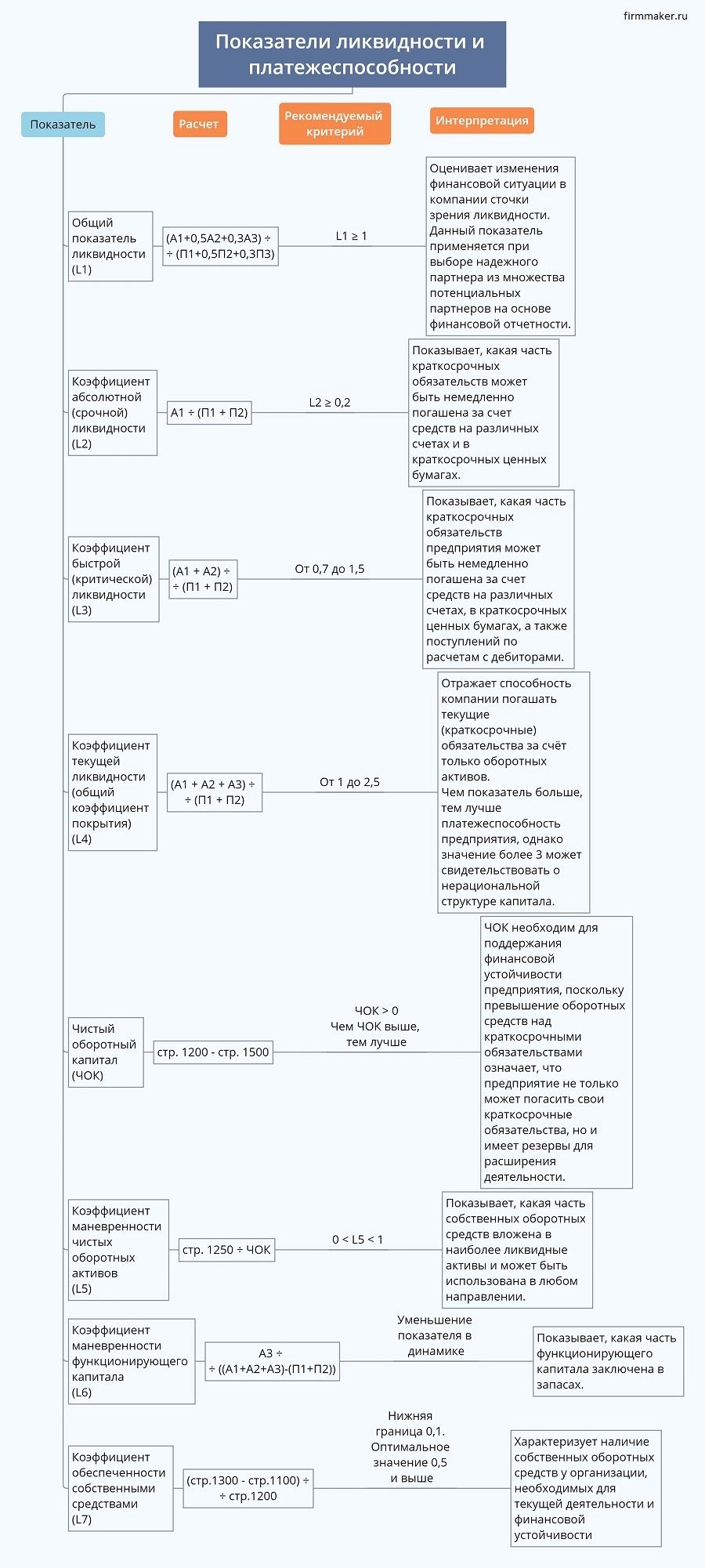

Дополнить анализ ликвидности и платежеспособности можно с помощью финансовых коэффициентов (см. схему 2)

3.3. Изучаем финансовую устойчивость

Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов.

Задачей анализа финансовой устойчивости является оценка степени зависимости организации от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

1 оценка. Предприятие устойчиво, если достаточно оборотных средств

Для выполнения условия финансовой устойчивости в теории рекомендуют соблюдать соотношение:

Оборотные активы < Собственный капитал х 2 – Внеоборотные активы

Оборотные активы рассчитываем как сумму: стоимости нереализованной продукции, задолженности, которую нам должны вернуть, остатков денежных средств в кассе и на счетах в банке.

Внеоборотные состоят из: основных средств, нематериальных активов, финансовых вложений (например, в строительство).

Собственный капитал складывается из: уставного капитала, нераспределенной прибыли, резервных фондов.

Далее собственный капитал умножаем на 2, отнимаем оборотные активы. Полученную величину сравниваем с величиной оборотных активов. Организация финансово устойчива, если полученная величина (Собственный капитал х 2 – Внеоборотные активы) превышает величину оборотных активов. Это означает, что такая организация состоятельна, финансово независима, эффективно использует свои ресурсы. Однако, данный метод дает лишь общую оценку финансовой устойчивости, а также не учитывает долю заемных средств в формировании активов. Для более точного анализа рекомендуем использовать абсолютные показатели финансовой устойчивости, рассчитываемые исходя из соответствия или несоответствия (излишка или недостатка) средств для формирования запасов и затрат.

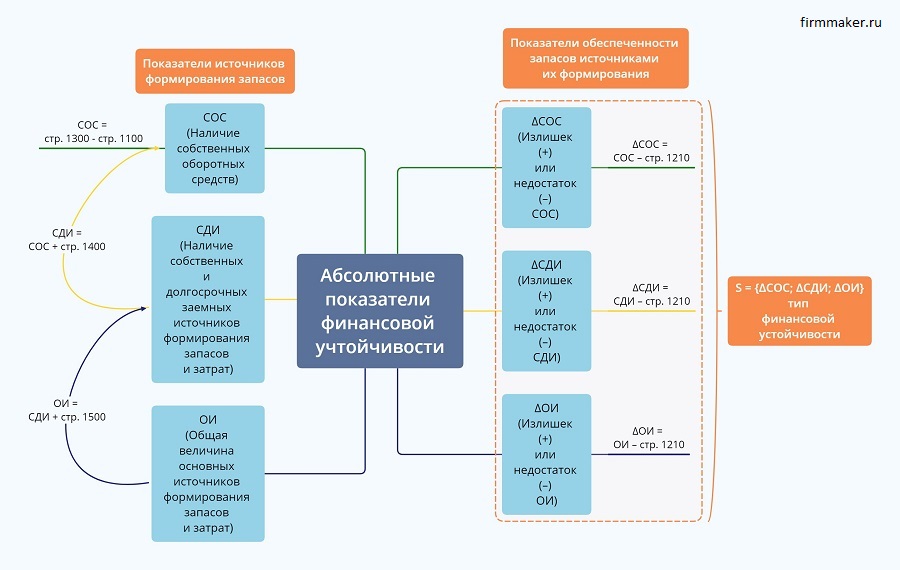

2 оценка. Предприятие устойчиво, если есть источники оборотных средств

Более точную оценку даст анализ отчетности с учетом заемных средств (долгосрочные и краткосрочные кредиты и займы). На практике, если контрагент с небольшим уставным капиталом, небольшой историей, то расчет показателя не работает. Но если контрагент зрелый, то нужно понимать, как читать его баланс. Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников. Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования. С помощью этих показателей мы можем определить трехкомпонентный показатель типа финансовой устойчивости (см. схема 3).

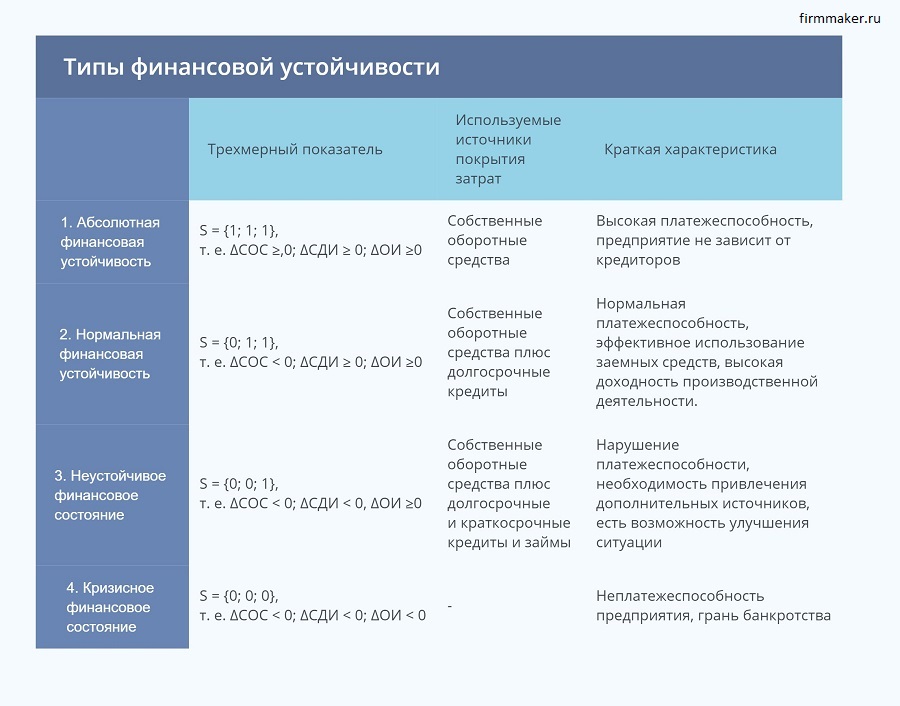

3 оценка. Предприятие по-разному устойчиво

Выделяют типы финансовой устойчивости - от предбанкротной до абсолютной (см. схему 4).

4. Итоги

Понимать любой документ важно. А понимать, что сдает Ваш бухгалтер или показывает Ваш контрагент - основа основ. Показатель ликвидности - один из показателей, позволяющих быстро "прочитать" состояние предприятия.

Фирммейкер, 2012 (следим за актуальностью)

Светлана Митюхина (Маркина), Ирина Базылева

При использовании материала ссылка на статью обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter