Блокировка счета организации налоговой

Содержание

Часто деятельность организации значительно затрудняется в связи приостановлением налоговым органом операций по счетам в банке. При этом действия налоговой не всегда являются правомерными. И, к сожалению, налогоплательщики не застрахованы от ошибочных решений налоговой инспекции. В каких случаях налоговая может приостановить операции по счетам, какие меры при этом необходимо предпринимать.

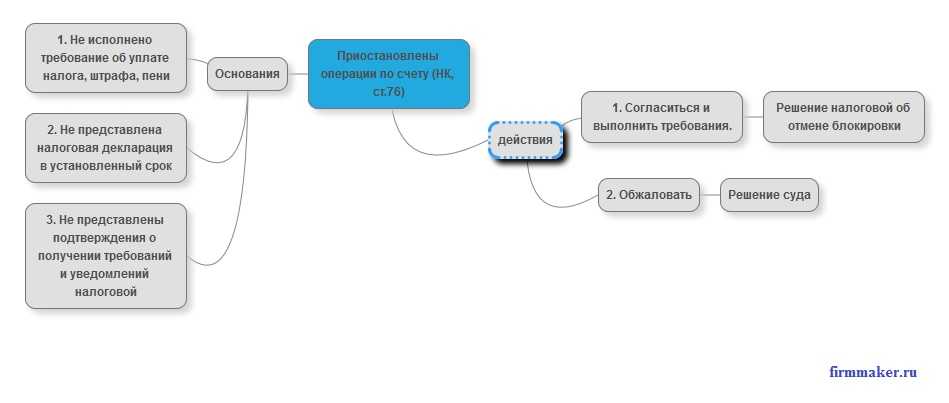

Проблема блокировки расчетного счета схематично выглядит просто.

1. Основания для приостановления операций по счетам в банке

Приостановление операций по счетам в банке в основном применяется для обеспечения исполнения решения о взыскании налога, сбора, пеней и (или) штрафа (ст. 76 НК РФ). Блокировка счета означает невозможность проведения операций по расходованию денежных средств (оплата контрагенту, снятие средств по чековой книжке и другие).

Приостановить операции по счету налоговая инспекция может в следующих случаях:

- Блокировка счета из-за неуплаты в срок налога, пени, штрафа. Здесь расходные операции приостанавливаются только в пределах суммы, указанной в решении о приостановлении операций по счетам. В 2023 году требования 2022 года, по которым меры взыскания не приняты, будут аннулированы. Вместо них будут сформированы новые, датированные 2023г. Аналогичная ситуация и с решениями от 2022г. Если постановление о взыскании за счет имущества организации или ИП уже попало в руки приставам, то оно не отменяется. Взыскания будут зачтены на ЕНП;

- Блокировка счета из-за непредставления налоговой декларации в течение 10 рабочих дней по истечении установленного срока ее подачи, в том числе в электронной форме. Ограничений по сумме на блокировку счета нет. Организация не сможет осуществлять расходование средств и находящихся на счете и будущих платежей до отмены блокировки;

- До 5 февраля 2025 года - блокировка счета из-за непередачи квитанций о приеме. С 2015 года организации и ИП, которые сдают отчетность в электронном виде, обязаны обеспечить прием и подтверждение приема электронных документов. Подтверждение приема документов происходит путем отправки в ИФНС электронных квитанций о получении таких требований и уведомлений. Отправить квитанцию необходимо в течение 6 (шести) рабочих дней с даты получения. Речь идет о следующих документах: требование о представлении документов; требование о представлении пояснений; уведомление о вызове в налоговый орган. Если ее не отправить, ИФНС на следующий рабочий день направляет бумажное требование заказным письмом и может заблокировать счет (ст. 76 НК). С 5 февраля 2025г. вступил в силу Федеральный закон от 08.08.24 № 259-ФЗ, который упразднил обязанность отправлять квитанции о приеме.

Отвечать на налоговые требования нужно определенным образом. Как правильно отвечать на налоговые требования?.

1.1. Блокировка расчетного счета, как обеспечительная мера к противодействию сокрытия имущества

Кроме этого, ИФНС может заблокировать счет, если по результатам выездной налоговой проверки начислены налоги. Налоговая инспекция имеет право вынести решение о запрете на отчуждение (передачу в залог) некоторых видов имущества организации (недвижимости, транспортных средств и т. д.) без ее согласия. После этого инспекция может заблокировать деньги на счетах в банках на сумму начисленной задолженности, которая не покрыта стоимостью указанного имущества.

Счет блокируется полностью с невозможностью осуществления каких-либо расходных операций по нему. Есть исключения. Банк списывает деньги с расчетного счета организации (ст. 855 ГК РФ):

- 1 очередь - по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни или здоровью, а также требований о взыскании алиментов;

- 2 очередь - по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- 3 очередь - по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- 4 очередь - по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- 5 очередь - по другим платежным документам в порядке календарной очередности.

Таким образом, при заблокированном налоговой инспекцией расчетном счете банк может провести платежи 1, 2 и 3 очереди.

Важно! Приостановление операций по счетам действует с момента получения банком решения до момента его отмены.

2. Налоговая заблокировала расчетный счета в банке: варианты действий

Если Ваш счет заблокировали, то следует оперативно принимать меры по его разблокировке.

Для начала проверим состояние наличие блокировки расчетного счета, используя сервис налоговой службы. Дальше выбираем вариант.

2.1. Выполнить требования налоговой инспекции

Знайте:

- отдельные нарушения в оформлении деклараций (например, ошибки в оформлении титульного листа, указание ошибочного налогового периода) не могут служить основанием для приостановления операций по счетам налогоплательщика либо для наложения штрафа за непредставление декларации;

- требования об уплате налога (пени, штрафа) с нарушением положений п. 6 ст. 69 НК РФ оценивается судом, как существенное нарушение процедуры принудительного бесспорного взыскания налогов, пеней и штрафов.

Выясните причину блокировки расчетного счета. В банке получите информацию о блокировке. Отправляйтесь в налоговую инспекцию, выясните причину и инициатора блокировки. Обычно блокируют из-за недоимки по уплате налоговых взносов, отсутствии декларации или квитанций о приеме документации. Решение отменяется после исправления причин блокировки. Это происходит не позднее одного дня, следующего за днем получения ею документов (их копий) о взыскании платежей.

Решение об отмене блокировки расчетного счета выдается, если произошел факт:

- уплата организацией задолженности в бюджет или взыскание задолженности налоговым органом. Принимается решение об отмене не позднее 1) дня после того, как сведения о нулевом или положительном сальдо ЕНС появятся в реестре; 2) дня, когда налоговая получит документы об уплате недоимки. ФНС получила право запрашивать в банках справки о счетах и вкладах компании, не исполнившей требование об уплате без принятого решения о взыскании задолженности (ст. 86 НК).;

- предоставление отчетности (декларации). Принимается решение об отмене не позднее следующего рабочего дня;

- денег на счете больше, чем истребуется. Организация направляет ИФНС заявление о разблокировке счетов. Если на блокированном счете находится сумма средств, превышающая сумму, указанную в решении о блокировке, компания вправе обратиться в налоговую инспекцию с заявлением об отмене приостановления операций по своим счетам в банке. К заявлению надо приложить справки из банков об остатках денежных средств на заблокированных счетах. В двухдневный срок со дня его получения инспекция принимает решение об отмене блокировки в части суммы, сверх указанной в решении о блокировке. Налоговая служба после получения данного заявления принимает решение о «размораживании» счета и направляет его в банк. Если сумма для погашения долга не подтверждена лицом, решение затягивается. В этом случае налоговая самостоятельно требует у банка данные об остатке средств на счетах должника, и только после этого в течение следующих суток счет будет доступен.

2.2. Блокировка налоговой счета незаконна: обжаловать решение

Иногда ИФНС выносят решение о приостановлении операций по другим основаниям:

- Несвоевременная сдача бухгалтерской отчетности. Расчетный счет может быть заблокирован только в случае нарушения сроков подачи налоговой декларации. Если организация опоздала с бухгалтерской отчетностью, оснований для приостановления операций не возникает. Объяснение: Если организация не представит декларацию в течение 10 дней по окончании срока, установленного для ее подачи, то налоговый орган может принять решение о приостановлении операций по банковским счетам компании в течение трех лет со дня окончания 10-дневного срока.Но возможность приостановления операций по счетам налогоплательщиков в случаях непредставления ими бухгалтерской (финансовой) отчетности Налоговым кодексом РФ не предусмотрена;

- Связь с компаниями-однодневками. Подобное подозрение незаконно, оно не предусмотрена НК РФ, и суды в таких спорах встают на сторону компаний. Объяснение: Постановление ФАС Московского округа от 09.11.2009 N КА-А40/11899-09 по делу N А40-88727/08-87-440 Требование: О признании незаконным бездействия налогового органа, выразившегося в непринятии решения об отмене решения о приостановлении операций по счетам налогоплательщика в банке. Обстоятельства: Налоговый орган указал, что основания для разблокирования счета заявителя в банке, предусмотренные ст. 76 НК РФ, отсутствуют, поскольку согласно электронной базе комплексных сведений о налогоплательщиках общество обладает тремя признаками фирмы-однодневки. Решение: Требование удовлетворено, поскольку спорное решение принято в нарушение п. 3 ст. 76 НК РФ и налоговый орган обязан был отменить его не позднее одного операционного дня;

- Несвоевременная сдача налоговой отчетности по итогам отчетного периода. Есть нюанс - приостановление операций по счетам налогоплательщика не применяется в случае непредставления налогоплательщиком расчета. Объяснение. Решение о приостановлении операций налогоплательщика-организации по его счетам в банке может приниматься руководителем (заместителем руководителя) налогового органа в случае непредставления этим налогоплательщиком-организацией налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока представления такой декларации. НК разграничены понятия "налоговая декларация" и "расчет авансового платежа" (ст. 80 НК РФ). Налоговая декларация представляет собой письменное заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога. Расчет авансового платежа представляет собой письменное заявление налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа. Таким образом, налоговая декларация и расчет авансового платежа - это два разных документа, подлежащие представлению налогоплательщиком в налоговый орган в целях осуществления им налогового контроля. Из положений статьи 58 Кодекса вытекают существенные различия между налогом и авансовым платежом, то есть предварительным платежом по налогу, который в отличие от налога уплачивается не по итогам, а в течение налогового периода (пост. Пленума ВАС РФ от 30.07.2013 N 57). Приостановление операций по счетам налогоплательщика не применяется в случае непредставления налогоплательщиком расчета авансового платежа (письмо Минфина РФ от 12.07.2007 N 03-02-07/1-324);

- Ошибка в налоговой отчетности либо указание неверных реквизитов при перечислении платежей в бюджет;

- Неполучение ИФНС в срок декларации по вине почты или оператора ТКС (Постановление ФАС МО от 10.11.2010 № КА-А41/13633-10).

Если обжаловать приостановление операций через суд, то основанием для отмены решения налоговой является решение суда. При положительном исходе, Вы получите решение суда, которое отменит блокировку счета. В ином случае – придется выполнить требования налоговой инспекции. В случае, если налоговой инспекцией будут нарушены сроки или приостановление операций будет неправомерным, налоговая должна будет выплатить проценты за дни незаконной блокировки счета. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни неправомерного приостановления операций по счетам, нарушения налоговым органом срока отмены решения о приостановлении операций или срока направления в банк решения об отмене приостановления операций. Начисление процентов происходит на ту сумму денежных средств, которая непосредственно была заблокирована на счете, то есть которой организация не могла распоряжаться из-за неправомерных действий налогового органа (не на сумму, указанную в решении). Например, если по решению ИФНС счет был неправомерно заблокирован на 150 000 руб., но на счете находилось всего 50 000 руб., то проценты будут начислены только на 50 000 руб. Подтверждается это и арбитражной практикой (например, Постановление ФАС МО от 13.02.2013 по делу № А40-59298/12 99 3421).

2.3. Закрыть заблокированный счет, открыть новый

Переоткрыть счет: вариант уже не работает. Договор банковского счета расторгается по заявлению клиента в любое время (ст. 859 ГК РФ). При этом остаток денежных средств на счете выдается клиенту либо перечисляется на другой счет по его указанию. Статья 76 НК РФ не содержит ограничений на закрытие счетов компании. Судебная практика в этом вопросе на стороне налогоплательщика (постановление ФАС ЗСО от 27.04.2005 N Ф04-2306/2005(10626-А70-15)). При нулевом остатке на счете банк закрывает его по заявлению клиента. Если деньги на счете клиента-организации отсутствуют, банк вправе его закрыть по заявлению владельца. Но решение о приостановлении операций распространяется и на новый открытый в этом банке счет налогоплательщика (постановление ФАС ЗСО от 19.02.2007 N Ф04-383/2007(31334-А81-40)). Налоговый орган направляет решение о приостановлении операций только в те банки, в которых уже открыты расчетные счета налогоплательщика (п. 4 ст. 76 НК РФ). Банк поставит об этом в известность налоговый орган. Налоговый орган снова заблокирует счет.

В связи с переходом на ЕНС в 2023г. изменились правила взысканий. Теперь ИФНС выставляет требование об уплате задолженности на сумму отрицательного сальдо ЕНС. Если требование не исполнить, долг принудительно спишут со счета, а операции по счетам будут недоступны. Отменять блокировку будут исходя из состояния ЕНС. После поступлении на счет достаточных сумм для погашения недоимки, расчетный счета разблокируют в течение дня.

Итоги

Таким образом, мы обозначили случаи приостановления операций по счетам, разобрали меры, которые необходимо предпринимать при блокировке счета, а также ответственность налоговой за неправомерное наложение ареста на счет. Рекомендации Фирммейкер:

- обеспечьте своевременное получение корреспонденции от контрольных органов, сможете оперативно на нее реагировать;

- изучите решение о приостановлении, часто в них или процедуре вручения можно найти ошибку;

- проанализируйте обстоятельства блокировки, возможно в них есть решение проблемы

Фирммейкер, октябрь 2015 (следим за актуальностью)

Алина Марина

При использовании материала ссылка обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter