Что такое ОСН, какие налоги нужно платить, какую отчетность нужно сдавать? Рассказывает эксперт Фирммейкер Анна Шешенина (Лукша) во вводной статье.

01. Что такое ОСН (ОСНО) и какие на ней платят налоги

У основной системы налогообложения в России существует три общепринятых названия - это ОСН, ОСНО, традиционная. В разных статьях вы можете встретить как одно, так и другое название. При этом вы не найдете четкого определения в Налоговом Кодексе. По всей видимости, это связано со сложностью сделать общее определение для разных форм бизнеса. В итоге в НК РФ перечислены и структурированы все налоги, которые принято называть "общей системой налогообложения", выделены специальные режимы.

Общая система налогообложения (ОСНО) является одной из пяти существующих в России систем налогообложения. Предприятия и индивидуальные предприниматели (ИП), применяющие ОСНО, обязаны платить следующие основные налоги:

- Налог на прибыль организаций: уплачивают юридические лица (предприятия). Ставка налога составляет 20%, из которых 2% идет в федеральный бюджет, а 18% - в бюджет субъекта Российской Федерации;

- Налог на добавленную стоимость (НДС): уплачивается юридическими лицами и ИП при реализации товаров, работ и услуг на территории России. Стандартная ставка НДС составляет 20%. По некоторым видам товаров и услуг применяется ставка 0% и 10%. До 1 января 2019 года вместо ставки НДС 20% применялась ставка НДС 18%;

- Налог на доходы физических лиц (НДФЛ): уплачивают ИП и наемные работники. ИП уплачивают НДФЛ со своих доходов от предпринимательской деятельности, а наемные работники - со своей заработной платы. Ставка НДФЛ для резидентов составляет 13%, для нерезидентов - 30%;

- Страховые взносы: общий размер страховых взносов для предприятий и ИП, применяющих ОСНО, составляет 30% от фонда оплаты труда (ФОТ). Для льготных категорий предприятий, таких как ИТ-компании, страховые взносы могут быть снижены;

- Налог на имущество организаций: уплачивают только юридические лица. Ставка налога устанавливается региональными законами и может варьироваться от 0,1% до 2,2%;

- Транспортный налог: уплачивается владельцами транспортных средств. Ставка налога определяется регионом регистрации транспортного средства и мощностью двигателя;

- Земельный налог: уплачивают владельцы земельных участков. Ставка налога также устанавливается региональным законодательством и зависит от кадастровой стоимости земельного участка;

- Налог на добычу полезных ископаемых (НДПИ): уплачивают предприятия, занимающиеся добычей полезных ископаемых. Ставка налога зависит от вида полезного ископаемого и устанавливается федеральным законодательством;

- Помимо основных налогов, предприятия и ИП на ОСНО могут быть обязаны уплачивать другие налоги и сборы, например, акцизы, водный налог, плату за негативное воздействие на окружающую среду и т.д.

ОСН "по умолчанию" применяется налогоплательщиками, чьи условия не подходят ни под одну систему налогообложения, либо они не приняли решения о применении других систем налогообложения. Если при регистрации фирмы вами не заявлено о переходе на специальный налоговый режим (как перейти на УСН), то будете работать на общей системе налогообложения. Также ваша компания окажется на ОСН, если перестанете удовлетворять требованиям специальных льготных налоговых режимов.

На данной системе налогообложения нет никаких ограничений по видам деятельности, количеству работников, полученным доходам. Что касается совмещения налоговых режимов, то ИП имеют право совмещать ОСНО с патентной системой налогообложения.

Пример. Для расчета налогов на ОСНО необходимо знать множество параметров, таких как доходы, расходы, количество работников, ставки налогов и т. д. Приведем пример расчета налогов для гипотетической компании “Опт продукты”, занимающейся оптовой торговлей. Допустим, что в 2023 году компания “Опт продукты” получила доход от реализации товаров в размере 100 млн руб., а ее расходы составили 60 млн руб. (без учета НДС). Налог на прибыль: (100 - 60) х 20% = 8 млн руб. НДС: (100 + 60) х 20% = 32 млн руб. Страховые взносы: 30% от ФОТ, предположим, что фонд оплаты труда составляет 50 млн руб., тогда НДФЛ: (50 х 13%) = 6,5 млн руб., страховые взносы = 50 х 30% = 15 млн руб. Таким образом, общая сумма налогов составит: 8 + 32 + 6,5 + 15 = 61,5 млн руб.

02. Кому нужна ОСН (ОСНО)

Общая система налогообложения (ОСНО) является одним из налоговых режимов, который в основном используется крупными предприятиями и организациями. Вот несколько примеров, для кого может быть необходима ОСНО:

- Предприятия с большой долей экспортно-импортных операций, которые работают с НДС и нуждаются в его возмещении или уплате;

- Организации, осуществляющие деятельность, которая не подлежит налогообложению на упрощенной системе налогообложения (УСН);

- Компании, работающие в сфере добычи полезных ископаемых, так как они облагаются налогом на добычу полезных ископаемых (НДПИ), который предусмотрен только на ОСНО;

- Крупные предприятия с большим числом сотрудников и существенными расходами на оплату труда, так как ОСНО позволяет учитывать расходы на оплату труда при расчете налога на прибыль;

- Организации, оказывающие финансовые услуги (банки, страховые компании, брокеры, управляющие компании и т.д.), так как для них установлены специальные требования и условия налогообложения, которые предусмотрены на ОСНО.

ОСНО является более сложным и обременительным по налоговой нагрузке и количеству отчётности по сравнению с другими налоговыми режимами. Для некоторых налогоплательщиков этот налоговый режим, несмотря на многие его минусы, будет весьма выгодным. Мы рекомендуем выбирать ОСНО, если:

- Покупатели и поставщики применяют ОСН и являются плательщиками НДС. Ваша организация сможет уменьшить НДС от покупателей на суммы НДС от поставщиков. К тому же, ваши партнёры, покупатели на ОСН также могут применить к вычету входящий НДС от вашей организации;

- Ваша организация регулярно ввозит товары на таможенную территорию РФ или осуществляет импорт товаров. При ввозе вы обязаны уплачивать НДС, который можно вернуть себе обратно в виде вычета.

03. Какие виды отчетности сдают на ОСН (ОСНО)

Виды отчетности обычной фирмы ООО

Мы делим отчетность на три вида:

- налоговая отчетность. Налоговая отчетность - это документы, отражающие сведения об исчислении и уплате налогов. К налоговой отчетности относится налоговая декларация и налоговый расчет (авансового платежа, сбора, взноса, налога). Налогоплательщики обязаны представлять в налоговый орган по месту учета налоговые декларации (ст.23 НК РФ). Налоговая декларация (расчет) - это заявление об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога (ст. 80 НК РФ),

- бухгалтерская отчетность. Бухгалтерская (финансовая) отчетность - это информация о финансовом положении, финансовом результате деятельности организации и движении денежных средств, систематизированная в соответствии с требованиями бухстандартов (ст. 3 ФЗ №402-ФЗ) . Бухгалтерская отчетность должна давать достоверное представление, необходимое для принятия экономических решений. Бухгалтерская отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним;

- неналоговая отчетность (таможенная, статистическая, отчетность прочим контрольным органам).

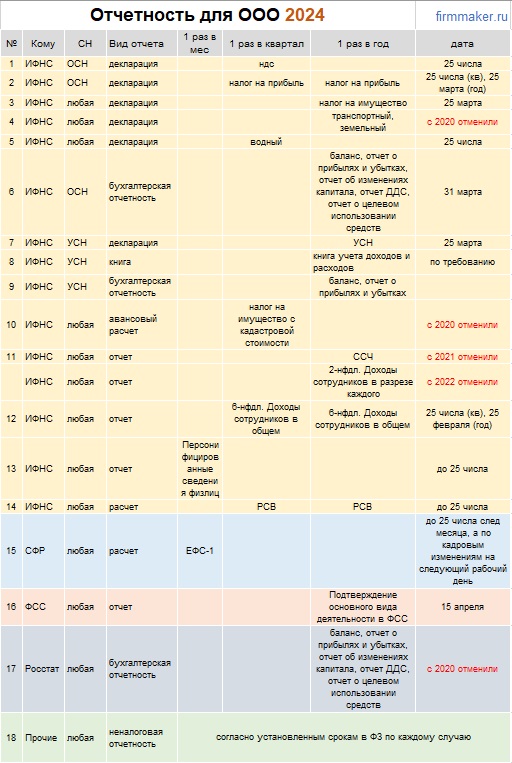

Наших бухгалтеров часто спрашивают - какую отчетность нужно сдавать на общей системе налогообложения. Для тех, кто любит увидеть все сразу, приводим информацию в таблице.

Таблица "Отчетность ООО на ОСН и УСН 2024"

Годовая отчетность ООО на ОСНО - самая сложная

Годовая отчетность может считаться одной из самых сложных задач для предприятий и их бухгалтерии по нескольким причинам:

- Обширность и детализация. Годовая отчетность включает в себя множество деталей, таких как бухгалтерская отчетность, налоговая отчетность, статистическая отчетность и другие документы. Это требует внимательного анализа, подготовки и представления информации о многих аспектах деятельности предприятия;

- Соблюдение стандартов отчетности.Предприятия обязаны соблюдать стандарты бухгалтерской отчетности и налогового законодательства. Эти стандарты часто изменяются, и бухгалтерам необходимо быть в курсе всех изменений и соответствовать им при подготовке отчетности;

- Сложности в налогообложении.Налоговое законодательство часто сложно и изменчиво. При подготовке налоговой отчетности предприятия должны соблюдать множество правил и норм, а также учитывать возможные льготы и изменения в законодательстве;

- Необходимость аудита.Некоторые компании обязаны проводить аудит годовой отчетности. Это может включать в себя сотрудничество с аудиторской фирмой, предоставление дополнительной документации и обеспечение прозрачности в бухгалтерии;

- Отчетность перед различными органами.Помимо налоговых органов, компании также могут обязаны представлять отчетность перед другими органами, такими как статистические службы, регулирующие органы и др. Каждый из них имеет свои требования и стандарты;

- Сложности при сборе данных. Для подготовки годовой отчетности необходимо собирать информацию из различных отделов компании. Это может быть трудной задачей, особенно если информация хранится в различных системах и форматах.

Совокупность этих факторов делает годовую отчетность одним из сложных процессов для предприятий. Важно для компаний вести точный и систематический учет данных, а также быть в курсе последних изменений в законодательстве для успешной подготовки годовой отчетности.

Если деятельности нет - сдавайте нулевую отчетность

Часто спрашивают у нас - "почему мы должны сдавать отчетность, деятельности еще не было".

Отвечаем. После прохождения процедуры регистрации ООО компании обязаны осуществлять сдачу бухгалтерской отчетности ООО. В соответствии с Налоговым кодексом организации различных форм собственности должны своевременно предоставлять отчетность в налоговый орган, даже если:

- за отчётный период не велась деятельность,

- не было оборота денег по кассе и по банку,

- не начислялась зарплата сотрудникам,

- не заключались какие-либо договора,

- не было каких-либо расходов.

В этих случаях подается нулевая отчетность. В состав нулевой отчетности могут входить различные декларации и отчеты, в зависимости от того:

- какая организационно-правовая форма у компании (ООО, ИП, ЗАО, ОАО);

- является ли компания малым предприятием или нет;

- за какой квартал необходимо сдать нулевую отчетность.

Не забудьте про неналоговую отчетность

Помимо бухгалтерской и налоговой отчетности существует неналоговая отчетность, например:

- таможенная статистика (статформа );

- основные статформы Росстата (отчетность Росстата);

- отчетность в органы власти при использовании субсидий;

- отчетность Росприроднадзор (Расчет платежа НВОС, Отчет о выполнении утилизационных норм, 2-ТП (рекультивация);

- отчеты на соответствие нормам Роспотребнадзора (медкнижки, дезинфекция, дезинсекция, дератизация, вывоз отходов, санитарно-эпидемиологическое заключения, программу производственного контроля) и т.д.

Ведение такой отчетности в компании логично поручать специалисту направления (таможня - брокеру или логисту, природнадзор - экологу, пожарная безопасность - пожарной службе и т.д.).

04. Что нужно для сдачи отчетности

Для любого бухгалтера при подготовке отчетности потребуются документы:

- ИНН (как получить);

- Штатное расписание;

- Приказ об учетной политике юридического лица;

- Первичные документы (их необходимо хранить определенный срок);

- Информация о сотрудниках (электронные трудовые книжки, приказы, личные данные сотрудников, ИНН, номера страховых карточек, данные о льготах, представляемых отдельным категориям сотрудников).

- Бухгалтерская и налоговая отчетность за все прошедшие отчетные периоды (если утеряно - смотрим ГИРБО).

05. Штрафы по отчетности

Правила не работают без ответственности. Утверждение верно и в отношении отчетности. Здесь все просто, ответственность за сдачу бухгалтерской и налоговой отчетности регулируется тремя статьями и установлена в трех случаях:

- отчет сдан, но не в электронном виде. Штраф - 200 руб (ст. 119.1 НК РФ);

- сведения не представлены в срок (не полные или искажены). На организацию, забыли - 200 руб за каждый документ, отказ или уклонение - 10 тыс. руб. (ст. 126 НК РФ), на директора - до 500 руб (ст. 15.6 КоАП). Кроме того, налоговая вправе заблокировать расчетный счет, если от даты сдачи отчета прошло 10 дней (ст. 76 НК РФ) ;

- отчет не сдан в срок (не полный или искажен). На организацию - 5% от суммы за каждый месяц (ст. 119 НК РФ), на директора - до 500 руб (ст. 15.5 КоАП);

- отчет сдан, но по нему возникли вопросы, на вопросы не представлены пояснения. На организацию штраф - 5 тыс. руб (ст. 129.1 НК РФ).

Ответственность по неналоговой отчетности тоже есть. Все перечислять не сможем, приведем примеры:

- Таможня, не сдана (не в срок, искажена) таможенная статформа - штраф для организации 20-50 тыс. руб, для руководителя 10-15 тыс. руб. (ст. 19.7.13 КоАП РФ). Срок давности - 1 год;

- Росстат, не сдана (не в срок) одна из многочисленных статформ - штраф для организации 20-70 тыс. руб, для руководителя 10-20 тыс. руб. (ст. 13.19 КоАП РФ). Срок давности - 2 мес;

- ИФНС, не сдан (недостоверные данные) отчет о контролируемых сделках - штраф для организации 5 тыс. руб. (ст. 129.4 НК РФ). Срок давности - 3 года;

- ИФНС, не сданы (недостоверные данные): 1. уведомление об участии в иностр. компании - штраф для организации 100 тыс. руб. за каждую орг, 2. уведомление о контролируемой иностр. орг - 50 тыс. руб. за каждую орг. (ст. 129.6 НК РФ). Срок давности - 3 года;

- Росприроднадзор, не сдана отчетность - нарушено законодательство об экологии: штраф для организации от 100 до 250 тыс. руб, для руководителя от 10 до 30 тыс. руб (ст. 8.2 КоАП РФ).